期权交易的8个盈利规则

admin

|1.避开深度实值期权

买入期权的两个有利面体现在杠杆和有限风险上。如果一个期权是深度实值的,那么其将降低你的杠杆,增加你的风险。即使风险仍然有限,但相比之下你的成本更高,因此可能会亏损更多。你的杠杆被降低,所以你得祈祷出现更大的行情才能产生大量盈利。杠杆的全部意义在于利用一小笔资金拥有一个期权,对尽可能多倍的资产行权。买入深度实值期权时,要占用一大笔资金,这些资金本可以用在其他机会上。此外,我也不喜欢卖出深度实值期权。因为这样做会占用你相当多的资金(因为你要交纳头寸保证金)。期权卖方的最大优势是时间损耗,而深度实值期权的时间价值相对更低;因此,这种简单的方式让你收益较少,而因为其内在价值使你承受的风险更大。底线是:我在买入或者卖出时都避开深度实值期权。当然,买入期权时,你的目标是把虚值、平值或浅度实值期权变成深度实值期权。卖出期权时你的目标是避免它们变成深度实值期权,否则你的钱包就会很快被掏空。

2.避开深度虚值期权

有一个错误观念是,买入深度虚值期权能赋予你较大的杠杆。实际上,它们给你很大希望,鼓励过度交易,但通常提供很小的盈利机会。是的,有时候能撞上大运(玩彩票也能),但这是一个概率游戏,而买入深度虚值期权时概率并不有利于你。你得现实点。如果权利金看起来便宜,通常是有原因的。当然,7月份时你可以在大豆位于600的时候买入8月1200大豆看涨期权,盼着收成不好。因为它们相当便宜,可能一手只有100美元,你可以买入许多。不过,大豆不大可能在只有3周的时间里上涨6美元。如果你有足够的时间,买入深度虚值期权更为合理——不过,再强调一次,因为你要为时间付出成本,你也会失去一些杠杆。你卖出深度虚值期权时,你具有概率优势,但与风险相比,预期的收益是很小的。卖出股票市场的深度虚值看跌期权时,可能100次你有99次是盈利的,但一旦发生未预测到的时间,就会不可避免地出现大笔损失。除非你想当“庄家”,拥有大笔资金用以兑现中奖彩票或支付老虎机中奖,否则尽量避开深度虚值期权。

3.交易浅度虚值、平值或浅度实值期权

这样做的原因与避开深度期权的原因是相反的。浅度虚值、平值或浅度实值期权在被买入时,都有合理的机会获得盈利;在被卖出时你会从最大的时间损耗中获益;而且它们通常都最具流动性,买/卖价差较窄,相应地节省了交易成本。说到交易成本,你也可以卖出期权;这时,卖出虚值期权无疑不错,甚至很有优势——但有一条附加说明:你收到的权利金必须能抵御你的风险。那么哪个价位适合这样做呢?这里没有硬性规定;你得好好地判断一下。同样,在截断损失时也需要良好的判断,包括业绩表现不佳的期权空头平仓时,在出现合理或小幅亏损的情况下早早出场。此外,将不赚钱的期权多头所出现的损失截断也很重要。人类的天性使得在买入期权更容易变得踌躇满志。我见过太多人一直持有到到期,其实期间所有的迹象都表明这一头寸已经不会赚钱。这是希望的另外一种形式,而希望不是成功的秘诀。事实是大多数期权到期时都没什么价值,这对买方来说,是在期权缺乏优良表现时,尽量在到期前卖出的强烈信号。要做到这一点很简单——只要点击“卖出”即可。

4.物当其时

我说“物当其时”,意味你需要在执行期权策略前对市场情况做出良好的判断。我认识一些交易者,起初用一个或另一个策略获得成功,认为自己找到了“圣杯”。我见过一位医生,在1996年的玉米牛市中把5000美元变成六位数的资金。他的第一笔交易是做多期权,他所购买的3月深度虚值看涨期权在到期前变成了深度实值期权。他用赚来的钱买入5月平值期权,它们也成为深度实值期权,然后又买入7月期权,也赚到了钱。使用这一策略,他把握住了市场,但之后却又将其所有盈利全回吐给横盘市场。我还见过有人10次有9次在卖出虚值看涨或看跌期权时赚到钱,但最终在稍后的横盘市场中失败。20世纪80年代初期,有一家名为Volume Investors的公司,成为黄金交易池的最大期权玩家之一,不断地卖出期权获得权利金。数年之中玩得相当漂亮,但仅在一次未预测到的剧烈波动中就把高达600万美元的资金亏出去。教训就是:了解你所交易的市场。期权承约可能在单调的横盘市场获利颇丰。不过一旦市场基调改变,就要在灾难性的损失出现前快速平仓。如果期权权利金太少,不能给你提供足够的收益缓冲,那它们很可能就是做不到。通俗的想法是“在横盘市场卖出”,但我认为这恰好是开始考虑买入的时候。避免在剧烈上涨阶段卖出。买入期权的成本会越来越高,但剧烈的上涨对买方有利。仅当波动性达到极端水平,你才应该考虑卖出——只是要确认你有足够的资金用于交纳保证金。

5.在看涨时卖出未抵押看涨期权,在看跌时卖出未抵押看跌期权

这是少见的一个同时使用期货和期权并都可能产生盈利的策略。这一策略在略微看涨或看跌的市场中也表现良好。它并非没有风险,但低于完全做多或做空期货。进一步来说,通过使用我之前提到的有限金字塔策略,你就拥有了在大型行情出现时使用有保护期权获得收益的灵活性。

6.在“正常”市场中,卖出跨式组合和宽跨式组合

在大多数市场环境中,卖出看跌和看涨期权都是有效的。只要管理得当,这是一个不错的策略。“正常”一词是一个我难以明确定义的字眼;它更像是一种交易一段时间后形成的盘感。在大多数情况下,你卖出跨式组合和宽跨式组合获得的权利金,将给你提供足够的缓冲,应对大多数市场风暴。然而,台风来袭时,你的保证金会减少,直到退出。

7.寻找机会反向套利

反向套利是一种很少用到的策略,但有着能让你变得富有的潜力。请记住,这一策略包括以一个行权价卖出一个看涨期权或者看跌期权,并以更高的行权价买入更多的看涨期权,或以更低的行权价卖出更多的看跌期权。通过获得信用,构建反向套利交易,从时间损耗中获得收益,而且只在预期出现大幅行情时使用。这一策略通常能事先确定风险,且风险有限,而且是一个少见的在你完全看错方向时仍然略有盈利的策略。不过它不是圣杯,无疑也是有风险的,但我认识一位只交易反向套利的标普期权交易者。他持有的头寸多年以来一直表现良好,而且在大型走势出现时,无论是哪一个方向,都表现得气定神闲。1987年股灾期间,他的空头反向套利业绩好得他都能退休了。

8.用期权对盈利的期货头寸进行套期保值

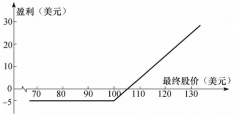

如果你像我一样是一个趋势追随者,而且你足够幸运,捕捉到一波大行情,出现了巨额的浮动盈利,那么想平仓时就会陷入进退两难的境地。你知道,如果你等待确认趋势反转,就得放弃一大部分纸上富贵。而抓顶抄底又是非常难做到的事。在大型的重要行情中,只有一个顶部,一个底部,期间会经历数百个交易时段。许多时候,大型走势的最重要的一段发生在最后的48小时。为什么不用看跌期权锁定多头行情的盈利,利用看涨期权锁定空头行情的盈利呢?商业性套期保值者一直都在交易期权。交易是一项业务,而且期权可能是对盈利进行套期保值的首要工具,同时仍可能出现额外的盈利。比如,你在干旱时期拥有大豆,价格为7美元时你买入了,而现在的市场价为9美元。天气预报没有雨,现在是7月中旬,而且再过两周,“十几美元的大豆”老期权就会成为现实。期权并不便宜,但这是一种无论怎样我都会买入期权的形势。8月9美元看跌期权价格为40美分。买入。这是一种没有损失的市况。以40美分的低成本买入一份保险:你使自己获得1.60美元/蒲式耳的盈利/合约——合计8000美元/合约。这很不错啊。这是你希望永远不要用到的保险。如果天气预报正确的话,就让好时光继续吧!不过我发现,预报经常不准。

在1988年干旱时期,我了解到的天气服务都没有说干旱将结束。当时是一个长周末,我周五回到家,气温达到华氏100度, “至少两周内下雨的概率是零”。大豆价格当时达到11美元/蒲式耳,确定性地成为“十几美元的大豆”。周六、周日两天天气炎热、干燥,天空中没有云朵。然后,周一下午,市场已经收盘,不知道怎么回事,天下起雨来。范围很广,周二开盘后,价格出现多个跌停板。如果我当时使用看跌期权锁定大幅的纸上富贵的话,而且即使买入看跌期权最终被证实是一种错误做法,也是我愿意去犯的那种错误。此外,买入期权锁定期货盈利是我知道避免提前“获利出场”的最好的方法。这一点不时地影响着我们所有人。

底线是:期权可能是很好的工具。它们不是万应灵药,但一定程度上,期权可以在风险和收益两方面给你提供最好的工具。警惕的是使用期权创造盈利时所采用的不同方法!