比率套利

admin

|比率策略

比率套利是指在某一方向上买入或者卖出更多的看涨或者看跌期权,这基本上是前述讨论过的策略的组合,在某些情况下相当有效。比率立权

简单地说,比率套利是指卖出一定量的期权,数量比标的期货头寸要大,最常见的比率是2。比如,假设现在是9月15日,你在8055买入12月棉花期货合约,同时以各130的价格支付权利金卖出两份12月86看涨期权。你获得260点的权利金。(对于棉花而言,1个点价值5美元。)因此,这一策略赋予你1300美元的下行保护。下行风险仍然存在,但是要小于完全买入期货头寸。期权到期时,市场必须跌至7795以下,你才会产生损失(不包括手续费)。对于期货头寸而言,市场跌至8055以下,你才会产生亏损。在正常的多头行情中,这一策略的盈利也大于完全买入期货头寸。如果期权到期时,市场收盘在8305,那么期货头寸的损失是250点,也就是1250美元。因为86看涨期权到期时已经不存在价值,所以这一策略将产生2550美元的收益,其中的期权权利金被全部获得。应该注意的是,这一策略比未抵押期权能获得更大收益。在这个例子中,未抵押看涨期权的卖方只能收到1300美元,而非2550美元。

风险呢?比率立权有两方面的风险,它们在有抵押或未抵押期权承约时都不会出现。如果市场持续下跌,期货的风险是无限的。如果市场持续上扬,上行风险也是无限的,因为你还有一个未抵押看涨期权需要处理。看涨期权比率套利的卖方一般认为市场前景为中性至略微看涨。看跌期权比率套利的卖方(做空12月棉花期货并卖出两倍于期货头寸的12月看跌期权)一般认为市场前景为中性至略微看跌。在此之前我曾经强调过,而且我也是这么做的:这种策略可能相当赚钱,但必须得到良好的管理。比率套利的卖方应该知道其盈亏平衡点,无论是高于还是低于市场价格,而且应该在头寸受到威胁时进行有效管理。最好的头寸是,在必要的情况下,有足够的盈利空间能进行防守。

比率套利

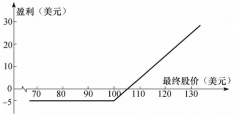

买入比率为2:1的看涨期权比率套利交易,是指买入一份低价的看涨期权,并卖出两份高价的看涨期权。比如,5月大豆现报16.89美元/蒲式耳,你可能以34美分/蒲式耳的价格买入一份5月1700看涨期权,以各14美分的价格卖出两份1750看涨期权。当价格处于17美元/蒲式耳以下时,除了6美分/蒲式耳的净成本,你并没有什么实际风险。实际上,如果一开始时你得到信用套利的话,就没有下行风险。你的最大盈利出现在到期时市场达到那个更高的行权价。如果期权到期时正好运行在17.50美元/蒲式耳,那么你就能获得28美分/蒲式耳的权利金,并在1700期权上获得16美分/蒲式耳的收益(50减去34)。44美分/蒲式耳就是你的最大收益。高于那个更高的行权价格,盈利就会减少,因为对于未抵押期权而言损失是无限的,看涨期权比率套利的最大风险通常发生在价格上行方面,看跌期权比率套利的最大风险在市场下行方面。比率套利和比率立权类似,都涉及卖出未抵押期权,都有事先确定的盈利区间。差异在于下行风险(对看涨期权比率套利)或者上行风险(对看跌期权比率套利)较小,但在某些情况下并不存在这一差异。再强调一下,你应该在中性或略微看涨或看跌的市场中使用这一策略。实际上你还可以使用无限的比率和行权价组合;同时也要对市场情况判断良好,并监控有疑问的市场。