KDJ随机指标详细介绍与学习

admin

|(一)计算方法

计算公式:

RSV=[第N日收盘价-最近N日内最低价)/(最近N日内最高价-最近N日内最低价)]×100%

N代表取值时间数,因KDJ指标属于敏感的短线指标,通常取值5天和9天。计算出未成熟随机值(RSV)之后,再根据平滑移动平均线的方法,来计算K值与D值。

当日K值=2/3前一日K值+1/3 RSV

当日D值=2/3前一日D值+1/3当日K值

若无前一日的K值与D值,可以分别用50代入计算。经过长期的平滑运算之后,起算基期不同的K值都将趋于一致。K与D值永远介于0与100之间。

J=3D-2K,J值可以大于100和小于0。

目前,很多的软件都在使用J=3K-2D,这样得出的计算结果J值在先,KD值在后,所以原则上应该叫做JKD指标。

而J=3D-2K指标,KD在先,J值在后,所以叫KDJ指标。

(二)KDJ指标的使用方法(以9日KDJ指标为例)

1.当KD指标在20以下形成黄金交叉,J指标从下向上与KD指标重合交叉时,是买点信号。

2.当KD指标在80以上形成死亡交叉,J指标从上向下与KD指标重合交叉时,是卖出信号。

3.当KD指标在20之下形成W形、头肩底形是买点信号。

4.当KD指标在80以上形成M形、头肩顶形是卖点信号。

5.当股价连续数浪下跌,股价创新低而KD指标不创新低,称为底背离,常是较可靠的买点信号。

6.当股价连续数浪上升,股价创新高而KD指标不创新高,称为顶背离,常是较可靠的卖点信号。

7.J指标大于110时,头部将会出现。

8.J指标小于负10时,底部将会出现。

9.在弱势市场中,股价反弹,KD指标从20向上,运行到50左右时,常会遇到阻力并向下调头,股价反弹结束,继续下跌。

10.在强势市场中,股价回调,KD指标从80向下,运行到50左右时,常会遇到支撑并向上调头,股价调整结束,继续上涨。

11.在一个极弱的市场中,KD指标会在20之下进行徘徊,而股价继续下跌,这种情况称为KD指标的钝化,这种情况应放弃使用此指标。

12.在一个极强的市场中,KD指标在80之上进行徘徊时,而股价继续上涨,这是指标在高位的钝化,这种情况也应放弃使用此指标。

随机指标最好和趋势型指标如MACD、趋势线、中期移动平均线等配合使用(我本人一般在期货市场使用21MA,在股票市场使用55MA或配合13周EMA)。

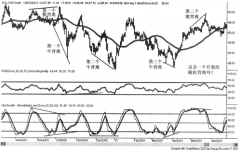

图4-1-1是随机指标和趋势型指标(21天移动平均线)的配合使用。尽管随机指数是一个非常好的及时指标,但是需要通过趋势线去选择哪个指标最好。当价格在整理区间波动时,买卖信号都可以放心地使用。在下跌趋势十分明显时,我们只能用卖出指标;反之,当上升趋势明显时,我们只能用买入指标。

图4-1-1 大连豆粕指数的21天均线配合KDJ

随机指标中的背离十分有效。当价格上涨和随机指数下跌的角度之差很大时,也就是说,当价格快速上涨并且(或者)随机指数快速下跌之时,一个强的熊背离指标就会出现。

只有当价格走势和随机指数走势方向相反时,背离才有效。还有一点就是,背离并没有要求非要有一个强烈的相对差;当价格轻微下跌,而同时随机指数急速下跌时,这种情况不是背离。背离要求指标必须一个向上一个向下。

有一些特定规则可以用来识别背离信号(下面是描述一个熊背离,而牛背离信号正好和它相反):

1.第一个随机指数的峰值必须大于80。

2.第二个随机指数的峰值必须至少低于第一个峰值15%(不能少于5%)。例如,如果第一个峰值是90,第二个峰值应该是70或者75。

3.和随机指数峰值一起出现的价格峰值,必须是明确上升的走势。

(四)KDJ指标的特点

KDJ指标优点是:指标非常敏感,适合短线操作,在常态情况下,具有较高的准确度。

缺点是:过于敏感,常过早地发出买入和卖出信号,在极强的市场上和极弱的市场上会出现指标钝化,使投资者无所适从;买入和卖出过早,造成操作失误。

KDJ指标可以和其他指标一同使用,准确度将大幅提高。如与SAR指标和趋势线以及中期移动平均线的结合使用可以较有效地克服钝化问题。

(五)KDJ指标的钝化和解决方法

KDJ指标是技术分析人员经常使用的一种指标,此种指标的优点反应敏感,能给出非常明显的进货信号和出货信号,如黄金交叉进货、死亡交叉出货,使用者易于掌握,只要看信号进货出货就可以了。但KDJ指标又有明显的不足,如它的反应过于敏感,使用者不是进货太早被套牢,就是出货太早被轧空,也就是所谓KDJ指标的低位钝化和高位钝化问题。很多KDJ指标的使用者常常抱怨KDJ指标用起来经常会有上当受骗的感觉。由此认为KDJ指标是庄家拿来故意骗人的。

KDJ指标是一种非常好的指标,但是它有一个常态使用范围,通常价格在一个有一定幅度的箱形之中运动时,KDJ指标将发出非常准确的进货信号和出货信号。在此情况下,按照低位黄金交叉进货,高位死亡交叉出货,准确度非常高,投资者按此方法操作,可以获得很大胜算。但在一个极强的市场或者一个极弱的市场,也就是有时出现的单边上升行情和单边下跌行情,KDJ必然发生高位钝化和低位钝化的情况。这时候还按照黄金交叉进货,死亡交叉出货将会发生行情刚起动,KDJ指标已在高位发出卖出信号,如果按信号操作,将丢失掉一个主升段行情;行情刚下跌,KDJ在低位发出黄金交叉,如果进货将被套牢,而且价位损失将非常大。因为KDJ指标可以在低位钝化了再钝化,价格下跌不止,使按此操作的投资者损失惨重。

通过多年的实践操作经验,我总结出如下方法,可以比较有效地解决KDJ指标的钝化骗线问题:

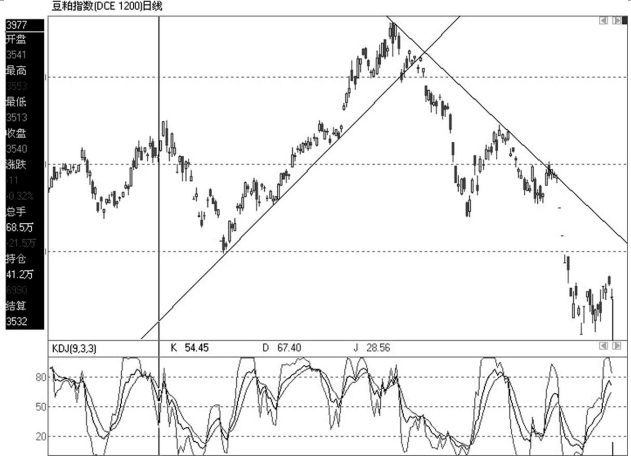

1.放大法。因为KDJ指标非常敏感,因此经常给出一些杂乱信号,这些信号容易误导投资者,据此敏感进货信号或出货信号操作的,常会导致操作失误,不是买入过早,就是卖出过早。如果我们放大一级来确认这个信号的可靠性,将会有较好的效果。如在日K线图上产生KDJ指标的低位黄金交叉,我们可以把它放大到周线图上去看,如果在周线图上也是在低位产生黄金交叉,我们将认为这个信号可靠性强,可以大胆去操作。如果周线图上显示的是在下跌途中,那么日线图上的黄金交叉可靠性不强,有可能是庄家的骗线手法,这时候我们可以采用观望的方法(见图4-1-2)。

图4-1-2 豆粕指数的周线图

图4-1-3 豆粕指数的周线图

图4-1-4 豆粕指数的周线图

图4-1-5 豆粕指数的日线图