国内商品期货无风险套利模型(QMRS)简介

admin

|

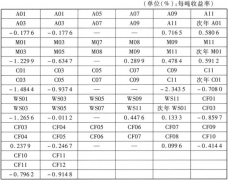

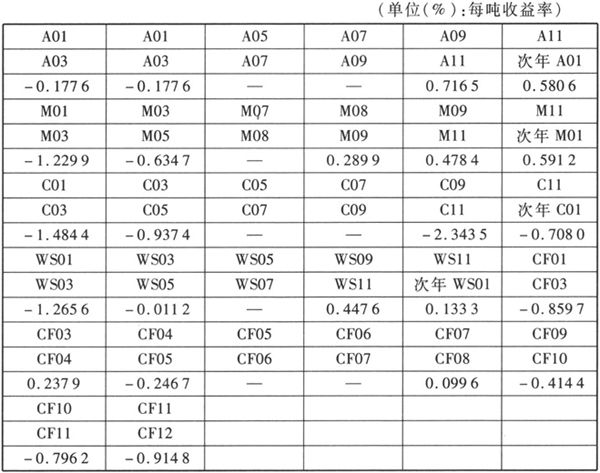

表5 2005年7月13日无风险套利模型追踪表(农产品部分)

套利操作过程

1.计算各品种不同月份间的期现套利操作成本,建立无风险套利机会追踪表,以监测套利机会的强弱(套利操作成本=仓储费+资金利息+交易、交割费用+增值税等)。

2.在发现无风险套利机会后,还要客观分析以往年度相同合约差价数据变化的规律,借助统计分析工具和图表,用技术分析结合基本面分析的方法来准确预测今后一段时间内各合约的价格变化的趋势,进而把握无风险套利的最佳时机。

3.建仓后可能会出现的操作情况有两种

a.期现差价缩小,则按跨期套利的方法,直接在期货市场中平仓了结,实现目标利润。

b.通过两次实物交割完成交易,通过接仓单的方式,实现套利利润。

无风险套利案例分析

以玉米为例,2006年2月22日玉米605合约(1365元/吨),609合约(1499元/吨),价差134元/吨。

套利成本的计算

仓储费:0.4元/吨/天(含高温季节存储费)

交割手续费:1元/吨 两次交割

交易手续费:1.5元/吨 两次交易

资金利息:年贷款利率以5.4%,利息支出:1365×5.4%×4/12=24.57元/吨。

增值税:增值税是按交割月配对日的结算价计算的,因此增值税是变动的。在此以100元差价计算,100×13%=13元/吨。

综上,四个月之间套利成本=0.4×120+1×2+1.5×2×2+24.57+13=93.57元/吨。经计算此时价差134元/吨大于套利成本93.57元/吨,存在着无风险套利机会。

历史数据分析

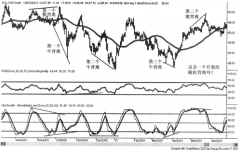

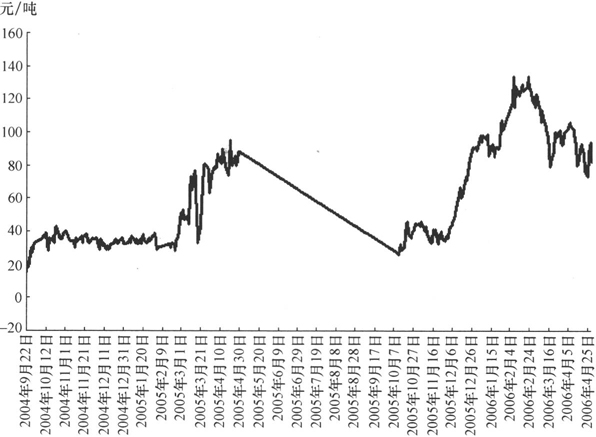

图9 C09-C05价差跟踪系统

a.如果609合约和605合约价差缩小至90元左右(接近持仓成本),就在期货市场同时完成对冲平仓,赚取价差缩小的利润,该方案优点:双向平仓不需动用交割资金,占用资金量小,赢利率高,无风险。缺点:市场出现这样的机会的概率很小。

保证金:605合约 100×10×1365×10%=136500(元)

609合约 100×10×1499×10%=149900(元)

手续费:100×2×15×2=6000(元)

利润:(1499-1365-90)×100×10-6000=38000(元)

利润率:38000/(136500+149900)=13.27%

b.进行两次实物交割完成交易,即在5月底买入仓单交割,然后在9月初进行卖出仓单交割。该方案优点:无任何风险,收益稳定。缺点:动用资金相对较多,市场机会不常有,而且机会出现时需要快速把握。

套利成本=93.57×10×100=93570(元)

最大占用资金:1365×10×100+1499×10×100×10%=1514900(元)

利润=(1499-1365)×100×10-93570=40430(元)

最小利润率2.67%,折合年收益率8.01%

风险控制

1.选择交易合约时注意各品种的标准仓单注销日期,以避免买入仓单交割却无法重新注册的风险。

2.入场时机的选择也很重要,需要综合技术分析和基本面分析,对后市走势有一定的把握。