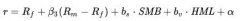

长期政府债券的收益率超过了普通股的股息收益率

admin

|1958年8月,《商业周刊》在一篇题为《收益率的不祥预兆》的文章中谈及此事,文章警告投资者,当股票收益率接近债券收益率时,市场即将大幅下跌。1929年股票市场崩盘,同年,股票的股息收益率也跌至债券收益率之下。1891年与1907年的股市崩盘同样发生在债券收益率与股息收益率相距不到一个百分点之后。

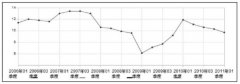

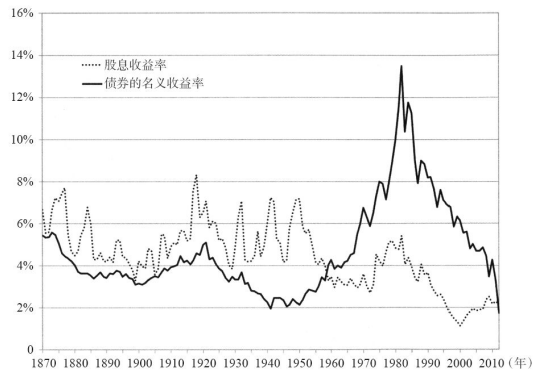

如图11-1所示,到1958年之前,股票的年均股息收益率总是高于长期利率,投资者已经将此视为天经地义的事情。股票的风险高于债券,因此也应当获得更高的收益率。按照这一标准,一旦股票的价格过高使得股息收益率低于债券收益率,也是抛售股票的时候。

但1958年的情况并非如此。在股息收益率跌至债券收益率以下的12个月以后,股票的收益率超过了30%,并一直持续飙升至20世纪60年代初。

然而,许多华尔街从业人士被“收益率大逆转”这一现象所困扰。怀特–维尔德公司副总裁、《金融分析师》杂志编辑尼古拉斯·莫洛多夫斯基注意到:

有些金融分析师认为,这场金融革命(债券与股票收益率的逆转)受多种复杂原因影响。而其他的分析师则认为这一现象无法解释。他们更愿意将这一现象看成是金融界的一种天意。

假设投资者将这一指标视为金科玉律,在1958年将全部资金从股市中撤出并投入到债券上,他们发誓,除非股息收益率再度超越债券收益率,否则他们将永远不再购买股票。这类投资者可能还得等上50年才可以购买股票,因为直到2009年的金融危机时,股息收益率才再度超过长期国债的收益率。然而,在过去的半个世纪中,股票的实际年平均收益率达6%以上,远远超过固定收益证券的收益率。

这个例子说明,只有在基本的经济与金融环境保持不变时,价值评估标准才会有效。战后,世界各国纷纷转向纸币本位制,由此导致的慢性通货膨胀改变了投资者判断股票与债券的投资价值标准。股票代表着对真实资产(其价格随着通货膨胀而上涨)的要求权,而债券轮波牛市。