在资产定价、投资组合管理学中,三因子模型指法马-佛伦奇三因子模型,一个资本资产定价模型的改进理论。该模型的提出是基于美国股市历史回报率的实证研究结果,目的在于解释股票市场的平均回报率受到哪些风险溢价因素的影响。模型设计者,尤金·法马和肯尼斯·佛伦奇曾俱在美国芝加哥大学布斯商学院供职。

模型的设定和实证分析

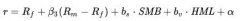

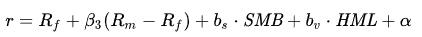

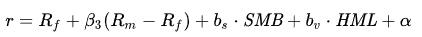

在资本资产定价模型(CAPM)等传统理论下,投资组合的全部风险溢价由Beta系数表示。但是这一模型在解释股票市场回报的现实情况上,如一月效应,遇到了诸多挑战。法马和佛伦奇(1992)观察发现市值较小、市值账面比较低的两类公司更有可能取得优于市场水平的平均回报率。由此三因子模型通过引入二个新的解释变量:市净率、公司规模,与CAPM中的市场指数一同估计股票的回报水平,即:

其中 投资组合的期望收益率,

投资组合的期望收益率, 是市场无风险收益率,

是市场无风险收益率, 是市场组合的收益率,三个变量的待估系数

是市场组合的收益率,三个变量的待估系数 是市场组合风险溢价、规模溢价、市净率溢价三个因素变化对期望收益率的影响,其中市场组合风险溢价的系数beta概念接近于CAPM模型中的beta系数,公司规模变量SMB是指由市值小的公司组成的投资组合回报与市值大的公司组成的投资组合回报之差,市净率溢价HML是账面价值比较高的公司组成的投资组合回报与比值较低的公司投资组合回报之差。α是超额收益率,在理想的情况下,投资组合的超额回报将全部被三因素解释,从而α应在统计学意义上等于0.

是市场组合风险溢价、规模溢价、市净率溢价三个因素变化对期望收益率的影响,其中市场组合风险溢价的系数beta概念接近于CAPM模型中的beta系数,公司规模变量SMB是指由市值小的公司组成的投资组合回报与市值大的公司组成的投资组合回报之差,市净率溢价HML是账面价值比较高的公司组成的投资组合回报与比值较低的公司投资组合回报之差。α是超额收益率,在理想的情况下,投资组合的超额回报将全部被三因素解释,从而α应在统计学意义上等于0.

在回归分析中,三因子的数据通过市净率的高低、公司规模的大小,将股票市场上所有公司分成10个等市值的投资组合,并利用他们的历史数据计算三因子各自的溢价水平。这些额数据现在仍可以从肯尼斯·弗伦奇的网站上找到。

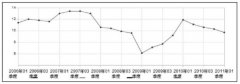

当规模溢价、市净率溢价确定后,其系数通过线性回归的方式进行计算。法马和佛伦奇的计算结果显示约70%的收益率水平可以通过此种分组方式,经由CAPM模型计算得出;而超过90%的收益率可以通过修正后的模型,法马-佛伦奇三因子模型得到解释。而规模溢价、市净率溢价的回归系数在统计学意义上显著,意味着三因子模型可能捕捉到了市场组合风险溢价尚不能解释的信息。此外,规模溢价的系数为正,意味着那些市值较小的公司组成的投资组合,可以预期能带来更高的回报,与更高的风险。

改进与衍生研究

格里芬的研究证明三因子模型是一个国别性的模型,全球经济变量对各国股票市场的收益率水平影响不如各国内部经济变量的影响显著[3]。因此,一些基于各国国内股票市场的实证研究也取得了相关进展,如英国、德国、瑞士。事实上,作为套利定价理论的一个应用,经过改进的法马-佛伦奇三因子模型还有学者用来解释GDP增长率和债券市场收益率。

本文由东方铜牛网整理编辑,转载 三因子模型介绍与实证分析 请注明文章地址链接。

投资组合的期望收益率,

投资组合的期望收益率, 是市场无风险收益率,

是市场无风险收益率, 是市场组合的收益率,三个变量的待估系数

是市场组合的收益率,三个变量的待估系数 是市场组合风险溢价、规模溢价、市净率溢价三个因素变化对期望收益率的影响,其中市场组合风险溢价的系数beta概念接近于CAPM模型中的beta系数,公司规模变量SMB是指由市值小的公司组成的投资组合回报与市值大的公司组成的投资组合回报之差,市净率溢价HML是账面价值比较高的公司组成的投资组合回报与比值较低的公司投资组合回报之差。α是超额收益率,在理想的情况下,投资组合的超额回报将全部被三因素解释,从而α应在统计学意义上等于0.

是市场组合风险溢价、规模溢价、市净率溢价三个因素变化对期望收益率的影响,其中市场组合风险溢价的系数beta概念接近于CAPM模型中的beta系数,公司规模变量SMB是指由市值小的公司组成的投资组合回报与市值大的公司组成的投资组合回报之差,市净率溢价HML是账面价值比较高的公司组成的投资组合回报与比值较低的公司投资组合回报之差。α是超额收益率,在理想的情况下,投资组合的超额回报将全部被三因素解释,从而α应在统计学意义上等于0.