在低价格买入高股息股票吃股息可以吗?其实这个问题涉及到股息、成长性和估值三个方面。但是要回答这个问题,主要还是从股息方面下手。先拿高分红的格力电器举例。

他是2019年8月6日除权,每10股派现金15元。那么你就用15元,除以格力的股价X10股,以当天的价格,得到的就是股息率=15÷(58.17X10)= 2.58%,注意格力这家公司,一年两次分红,2月份还分了一次当时是10分6元,那一次股息率还有1%,所以两次分红加在一起,达到3.58%,这算是一个比较不错的股息率。

市场上敢于分红的企业,都是赚钱的,而且是赚钱越来越多的。很多消费类公司,随着他股价上涨,分红也越来越高。如果你买的早,那么股息率也就越来越高。比如格力在2016年的时候,股价还只有15块钱,那时候如果你买1万股,才15万块钱。而现在这1万股,二月的时候分你6000元,8月的时候又分你15000元。等于你2年前买的格力,现在每年分红率已经高达,2.1万÷15万=14%,也就是说,不管股票涨不涨,每年分红就达到了14%,这已经超过了P2P的收益了,未来随着格力业绩增长,肯定分红会越来越多。所以格力已经变成了一只不断下金蛋的鹅,而你其实只不过早买了3年。所以这就告诉我们,对于好公司,早点买是有巨大优势的。时间是你最好的朋友。

那么如果说一家公司,可能业绩突然变差。或者遭遇其他的变故,毕竟2019年康美的事,康得新的事,还有东阿阿胶的事,让大家都心有余悸。那么有没有可能,把市场上分红最高的股票都买了,会不会未来也能像早几年格力一样,躺着分钱呢?这个逻辑是成立的。

图片2019年数据(并非推荐购买,只作讲解使用)

前海开源基金就有这么一个产品,他的策略就是每年挑选股息率最高的100只股票,然后把他们都买了,每年动态调整一下。这是一只股票型基金,也就是说他基本保持了一个90%以上的仓位,而且也不做人为的择时判断,就是每年滚动持有股息率最高的股票。这个策略结果怎么样呢?

他是2015年开始运作的,当时还是牛市,而从业绩表现来看,最突出的一点就是在2015年实现了抗跌,从此便创造了业绩优势。4年半的时间,创造了47.88%的回报。年化回报是9.1%,对于一只被动基金来说,算是相当不错的业绩了。

从他的持仓来看变化还是很大的,相邻的两个季度,十大股票几乎换了一遍,但是占比都很低。他有100只股票组成所以单只股票也就1%左右,而他目前的规模不大,每只股票也就700万左右的仓位,进出倒是很方便。不会遇到什么麻烦。

现在大家最关心的问题是,这套策略未来会不会一直有效?杰里米J.西格尔在《投资者的未来》一书中阐述了一个重要观点:高股息率股票具备长期投资价值。西格尔在他的论证中将标普 500 指数成分股每年末按照股息率分为五组,分别计算下一年的收益,次年末重新分组,在考虑股利再投资的情况下(在派息日当天买入股票), 1957-2003 年间高股息率组合(股息率前 20% )年化收益率 14.27% ,远高于低股息组合(股息率后 20% ) 9.50% 。

除了西格尔,还有一个人十分推崇高股息策略,就是温莎基金的投资组合经理约翰·聂夫,他是高股息投资策略的成功实践者。作为比肩彼得林奇、巴菲特的投资大师,约翰·聂夫从1994年开始执掌温莎基金,直到1995年不再管理该基金,31年间温莎基金的累计投资回报率近56倍,年平均收益率战胜市场收益率达3%以上,累计平均年复利回报率达13.7%,同期标普500指数收益为22.3倍。约翰·聂夫的高股息投资策略具体内容是:低市盈率,即股票市盈率必须低于市场平均值40%至60%;具有较好的分红;具备一定的成长性,即股票最好拥有7%以上的增长率。

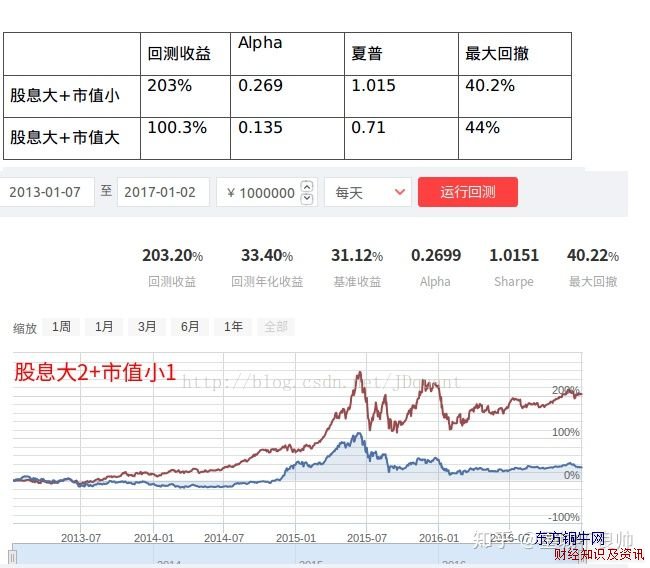

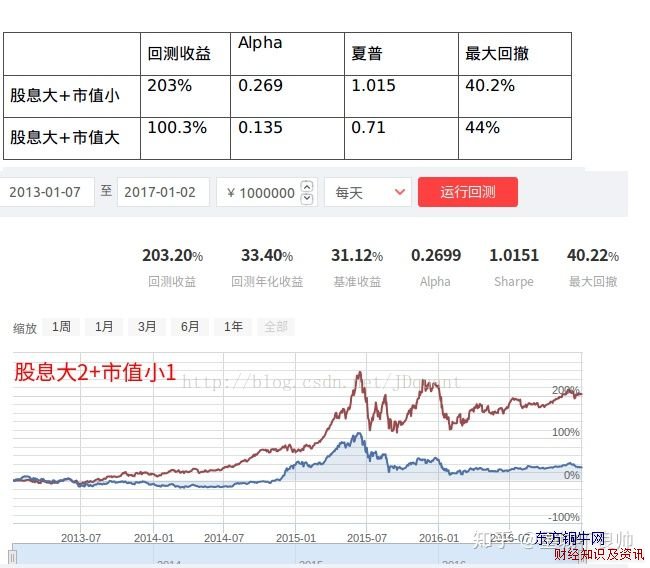

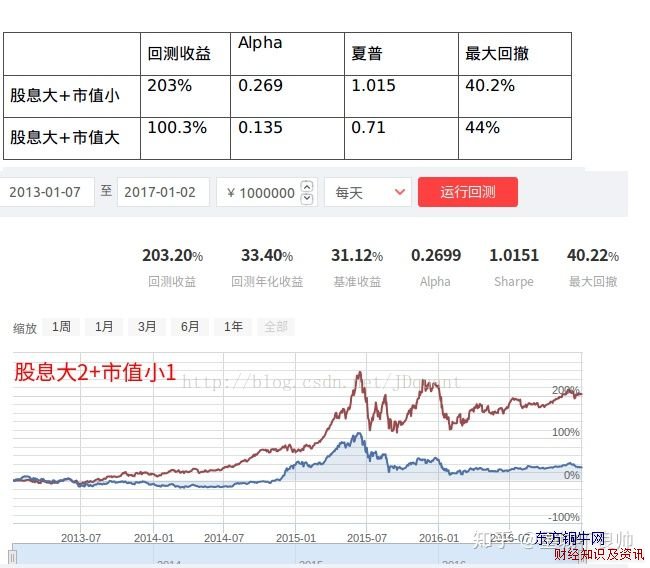

我们按照市值大小,把股票分成了两组。(可以往下直接看结论)

结论显示:股息高,且市值小的组合收益更好,但即便是市值大股息大的对照组,他的收益也远好于指数。所以我们得到结论,选择股息率高的公司,构成一个基金,就是简单的追踪。不用择时,也不用做人工干预,这个基金在长期肯定会大幅跑赢指数,年化收益最差也是10%以上。很可能会达到15%的水平。

所以,这个策略应该是有效的,而且他对基金经理的要求非常低,谁走谁来,其实都不重要,机器就可以完成调整。但也不得不提醒一句。长期绝对有效,不代表一直有效。股息率也会在某一时段失效,甚至某一时段跑不赢市场。大家要有这个心理准备,我们说长跑冠军,并不代表他必须一直排在队伍前面。

如果你有一笔钱长期不用,你也不怎么关心股市的涨跌,就像长期获得一个稳定的增值,这种类型的基金,是一个非常不错的选择。未来比如10年,20年会给你带来不错的收益。但如果你本身就是一个没有耐心的人,每天都去看股市的行情,一跌就难受的那种,那么最好还是别碰它,刚才我们也看到了,他最大回撤也超过了40%,一点都不比指数跌的少。赶上一次估计你就崩溃了。

高股息股票策略相关文章:

|股息红利

频道

|股息红利

频道