经常听说一个词叫做“高股息策略”,而且市场上也有许多以高股息股票策略为主要投资策略的基金,那么,究竟这个高股息股票策略是什么,又有什么优势呢?一文看懂高股息股票策略的优势。

先来搞清啥是高股息策略

其实,所谓“股息”,就是上市公司派发给股东的收益,或者说“分红”。如果上市公司每年的盈利比较好,那么年末给到股东的分红就会比较多,每年派发分红比较多的上市公司,就是我们通常所说的“高股息”公司。

如果一个公司经常派发高股息,那么大概率又说明了什么问题呢?首先,这说明他的现金流比较健康,每年都有持续不断的现金流入,因此能够持续派发高股息;

其次,他的财报也比较真实,利润都是实实在在的,靠做账是做不出来滴;

再次,充足的现金流和真实的财报说明公司业务增长持续性好,上市公司发展潜力强;

最后,这类企业的未来ROE(净资产回报率)好,企业如果过往能够保持高股息率,则未来发展大概率向好,投资回报可期。

高股息策略市场表现如何?

为了验证高股息股票策略的有效性,我们选取了多个角度来验证,最后结果怎么样呢?让我们大家一起来看看吧:

高股息指数表现远超市场指数

Wind数据显示,中证高股息指数(930838)自基日以来累计涨幅达459.05%,远超市场主流指数(292.94%)和(135.50%)的表现,投资价值显著。

数据来源:Wind,截至2019年12月20日,指数过往业绩不预示未来表现,投资需谨慎。

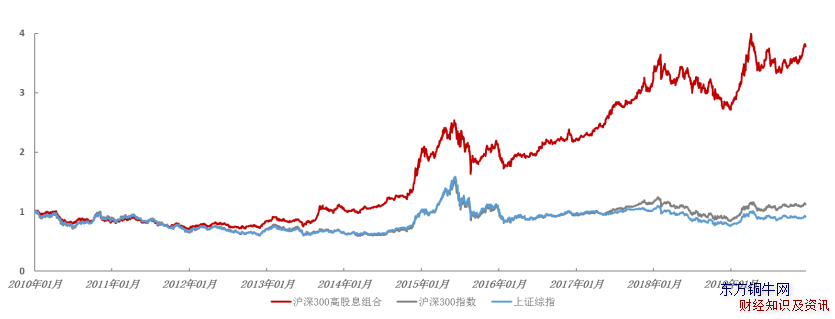

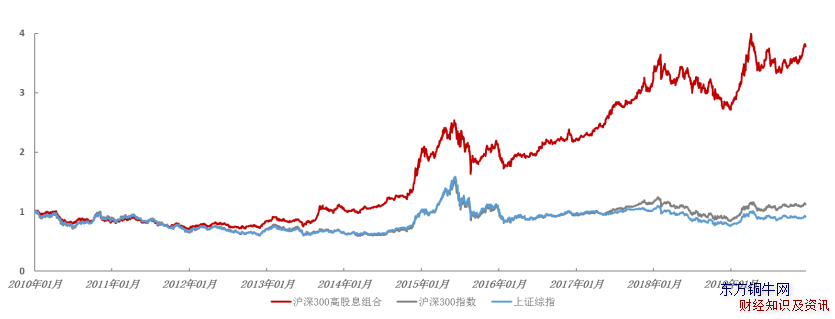

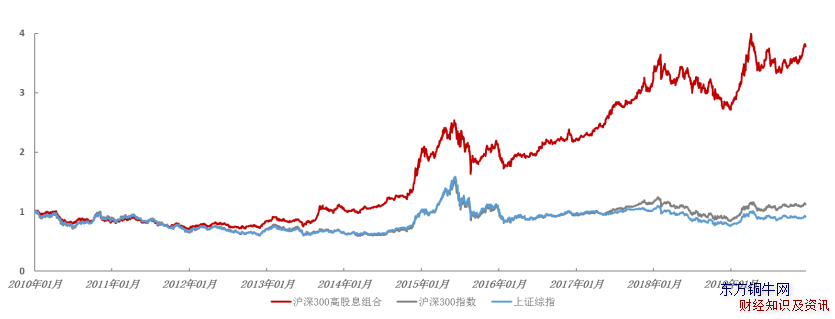

高股息组合在A股长期表现具备进攻性

我们通过选取每年末沪深 300 指数成分股中股息率前10的股票组成高股息组合,构建高股息组合,观察高股息组合与主流宽基指数的收益情况,自2010年以来,沪深300高股息组合累计收益率为278%,年化收益率为14.27%,远超同期的沪深300指数。

沪深300高股息组合长期表现优于市场

数据来源:Wind,时间区间为2010年1月1日至2019年12月23日,高股息标的选取上年末沪深 300 指数成分股中股息率前10的股票,按照等权重每年1月1日进行调样。指数过往表现不预示未来,也不预示新基金未来表现,投资需谨慎。以上不构成任何投资建议。

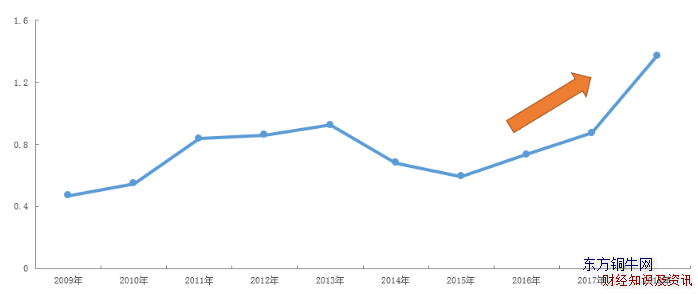

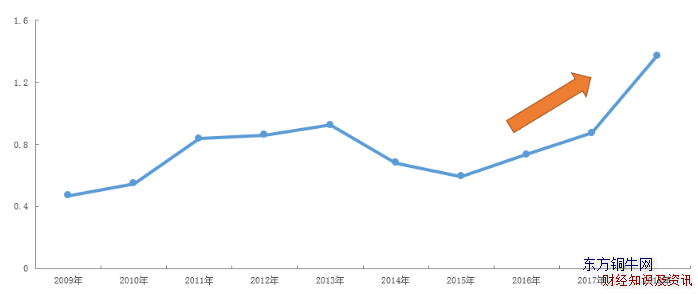

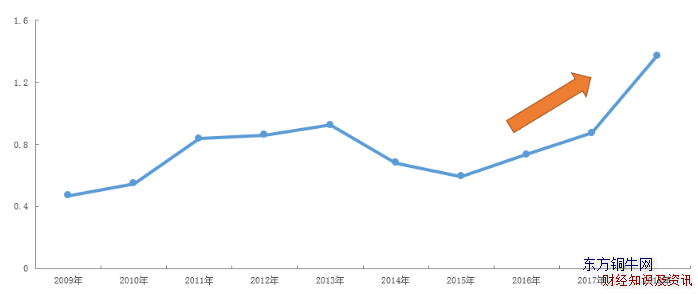

近年来A股的股息率持续走高

我们选取了全部A股近1年来每年的股息率(所在财年的分红金额除以当年最后一个交易日的总市值)的平均值的走势图。整体来看,自2015年以来A股的股息率在逐步走高。

数据来源:Wind,时间区间为2010年1月1日至2019年12月23日

分过红的公司有更高的超额收益

选取A股2009年12月23日前上市,即上市年满十年的上市公司为统计样本。

数据显示,在 1645只满足上市时间 A 股上市公司中有53%跑赢上证综指;1465家 10 年中曾有过分红的上市公司中,最终跑赢指数804家,占比55%;354家 10 年持续分红上市公司中,战胜指数的有242 家,比例高达68.36%,180家10年未分红的上市公司,战胜指数的有74家,比例仅为41%。

上市满十年上市公司不同股息率情况下跑赢大盘情况

数据来源:Wind,时间区间为2009年12月23日至2019年12月22日,通过对比时间区间(2009.12.23-2019.12.22)内股票和大盘涨跌幅来判断是否跑赢大盘。

综上所述,高股息股票策略作为一种特定的投资策略,在过往年份有较不错的表现。

|股息红利

频道

|股息红利

频道