股票估值的艺术,股票估值方法

admin

|

昨天有朋友问我,怎么给股票估值?

这个问题,如果扔到纽约大街上问路人,基本上答案无非就是PE,EV/EBITDA,DCF,P/S,P/B。

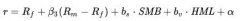

这些估值方法里,显然DCF是最复杂也是看起来最有道理的一个。鉴于搭一个DCF得老半天(当然啦,可以让卖方搭好了发过来自己改改hhhhh),且PE倍数很多时候和DCF道理差不多,今天我们就来看看各种利率(期望回报率)下的公允PE倍数。

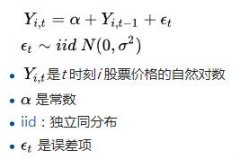

相信大家基本上都知道DCF的原理,Free cash flow = EBIT*(1-T)+D&A-CapEx-Increase in Working Capital。一般公司快速发展期CapEx比D&A高,到了快成熟(Terminal Value)之前可能会有D&A比CapEx高,成熟之后D&A和CapEx差不多,那实际上假如D&A和CapEx大致平衡的话,FCF和EBIT*(1-T)之间也就差了点increase in Working Capital,这里就简单用Earnings代替了。

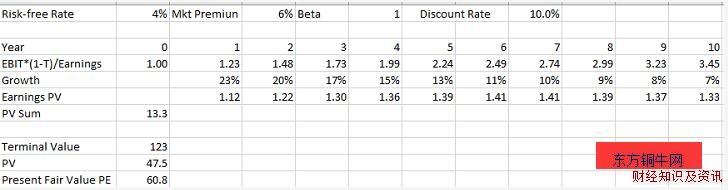

这里显示的是一个看起来还不错的公司,增速前三年有20%左右的CAGR,后面逐渐降低到7%的terminal growth (嗯,显然是我国经济的terminal growth)。无风险利率4%大概是直接从银行窗口买理财的收益(对比一下现在10年期国债也就3.7%),6%的股市风险溢价,都挺正常的,算出来这么一个公司公允价值有60倍PE。

凭经验而言,这种公司是不可能给这么高的估值的,而且75%左右的价值都来源于Terminal value,这也是很冒险的。

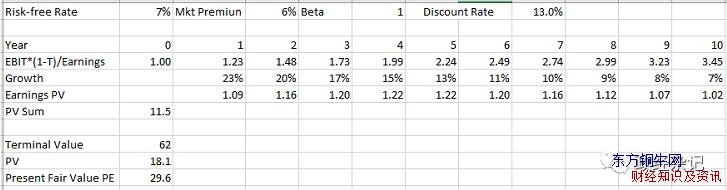

在过去大概7-8年里,地方政府通过信托表外借了很多钱,无形中拉高了无风险利率,这些产品对于普通老百姓而言不太可能买得到,但对于稍微有点钱的家庭和金融机构而言,却唾手可得。那把无风险利率改成7%会怎么样呢?

哇塞,公允价值一下子从60倍掉到了30倍。而且terminal value占比掉到了60%。从经验而言这个估值比较贴近市场价格了。

这个小小的数字游戏有什么意义呢?

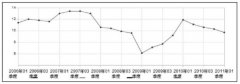

第一,过去几年影子银行这一大堆烂事拉高了无风险利率,假如资管新规能比较有效的执行,也没有出什么新花样,那么到了2020年底,无风险利率回归到了4%左右,那么是不是A股很多股票的估值都要上升一些呢?当然现在大家也普遍认识到城投债有风险了,新疆的违约还只是开始,恐怕到了19年会有更多违约。

第二,怎么从投资的角度理解这个discount rate呢?假如一个买了就拿着的投资者,一直拿到底,那30倍PE的时候买这个股票年化收益率是13%,60倍PE的时候买就是10%.历史上比较伟大的投资者年化收益率都在20%以上。假如要有20%的年化收益率,这么一个股票就要在13倍PE的时候买。一般来说这种机会都可遇不可求,比如14年的茅台。

第三,怎么从投机的角度理解呢?假设一个投机者认为市场中有一部分可观的长线投资资金对于13%的年化收益率十分满意,那么很有可能这部分长线资金会把PE打到30倍,那么在低于这个价格买入,比如20倍PE,短时间内(比如半年吧)市场价格有机会上涨50%,即使没有的话,20倍PE买入并持有到底也对应16%的年化收益率,本身并不低了。