投资组合管理中的资金规模问题

admin

|当我们直面这个问题:规模绝对是一个障碍。管理1000万美元要比管理1亿美元容易;管理1亿美元又比管理10亿美元容易;而相对于运营100亿、200亿或是300亿美元的资产,10亿美元又是小菜一碟了。在一个小型或中型公司中,规模障碍通常意味着购入或减持大额股票比较困难。

然而,我坚信机构投资者将投资行为完全限制在大型股公司上面是错误的。首先,大盘股必定不是在任何时候都表现突出,值得大家去投入资本的。为何要买入一只慢热的股票呢,就是因为可以轻而易举地取得许多股吗?为何要买入一只年增长率只有10%~12%的大盘股呢?如果机构投资者将自己的投资范围仅限制在大盘股上,他们会错失股市真正强劲的成长机会。

1981~1987年,里根总统执政期间,3000多家富有活力、积极进取的公司合并为企业集团,或者是首次公开募股发行股票。这种情况之所以首次发生,主要原因是20世纪80年代初资本利得税率的几次下调。这些小型或中型的富有企业家精神的公司中,有许多家成为未来市场的巨大领军企业,并为20世纪八九十年代空前的技术蓬勃与新工作岗位的大扩展承担了驱动作用。当时这些公司中有许多是小型的、默默无闻的,然而,现在它们的名字家喻户晓,因为许多已成为规模最大的公司与当时收益最大的公司。

正如之前所提到的一样,我们的政府应该郑重考虑再次降低资本所得税,并将征税期间缩短到6个月,来为具备企业家精神的公司在新一轮周期的启动助燃。

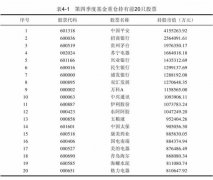

与过去的股市相比,当今的股市流动性要高得多,许多中等规模的股票平均日成交量就在500000~5000 000股。另外,投资机构之间还有大宗股票交易结算机制,这也增加了市场的流动性。因此,建议掌管着数十亿美元资本的机构投资经理最好将投资目标扩展到4000多家可供交易的创新性企业之上,比起局限在同样的、数百家大型的知名公司或是法定清单类型的企业而言,这样的投资行为要更好一些。全美最大几家银行中之一的研究部门曾一度仅跟踪600家公司的股票。

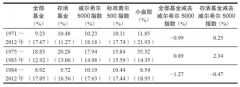

与拥有100家大型的、成熟的、增长缓慢的公司股票相比,一家规模较大的投资机构持有500家各种类型的公司股票可能会更好。然而,集中投资表现优异的小盘股的共同基金要更加小心。如果它们的运营资本仅有几百万美元,这一战略可值得一试。

但是,如果这些基金通过自己成功的运营能够成长为数十亿美元资本的大型基金,就不能继续将注意力仅仅集中于快速增长的、投机性更强的小型股上了。原因是这些股票在一个阶段表现很好可随后就会见顶回落了,它们中的一些价格再也不会回涨起来,而另一些则原地踏步许多年。骏驰基金和普特南基金在20世纪末21世纪初一度陷入这个问题。成功会滋生过度的自信。

通过将资金分散给几个具有不同投资风格的基金经理应该明白养老基金可以自行解决规模问题。