期货期权如何控制风险及采用的一些风险策略

admin

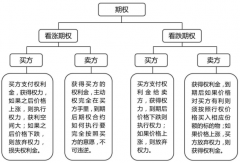

|商品期货期权在风险控制过程中,确保持仓的保证金充足是避免发生风险事件主要方法,风控管理通过持仓保证金管理来防范风险出现,应当重点防范以下的风险:交易的风险、强平的风险、行权的风险。

交易的风险

商品期货期权交易风险主要是深度虚值期权持仓客户在交易平仓过程中,因行情变化导致持仓的保证金的不足,或所释放的保证金无法覆盖持仓的亏损与交易的费用,造成的风险过高甚至出现穿仓等现象,包括两种情况:

第一是虚值期权卖方的客户,因行情大幅向其不利的方向波动,并且盘中没有及时有效化解账户的风险,导致持仓账户风险大幅度的升高,造成风险过高或者出现穿仓等现象。

投资全仓卖出深度虚值期货期权合约,后期行情向其不利方向的发展,权利金的价格大幅度的上涨,账户资金权益31742.7元保持不变,账户风险率是251.81%,交易所的风险率是193.71%,但是市值权益已经是-382.3,账户实际已经穿仓。账户的期货持仓账户中无法显示市值权益等其他实时变化情况,风控管理要通过风控端时刻关注账户市值权益的变化情况。

第二是虚值期权买持仓账户,由于期货期权价格已达到最小变动价位,公司平仓总手续费大于5元/手(期权最小变动价位×期权交易单位)。在账户期权平仓过程中,账户期末权益已无法覆盖其交易成本,导致账户平仓时资产出现透支情况。

强平的风险

商品期货期权强平风险主要集中在期权强平操作过程中,由于账户管理人员强平持仓的选择,导致账户并未有效化解风险,或者由于期权强平不活跃合约导致账户风险率持续升高,形成账户潜在穿仓风险。

期货期权强平首先考虑持仓性质,先投机、组合持仓,后以套期保值持仓的顺序进行平仓;其次考虑品种买卖方向,先选择期货、期权卖方的合约,后选择期权买方的合约;再次考虑合约流动性,优先强平流动性充足合约;最后考虑合约的亏损程度,一般强平的亏损幅度较大合约。除此之外还需考虑期权希腊的字母,优先强平使Delta中性、其Gamma中性合约。最终是以保证金的释放充足为目的,一般强平至账户保证金满足公司通用保证金比例的计算要求。

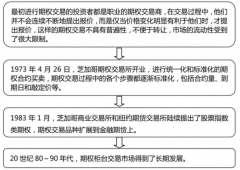

Delta中性是指保持组合的Delta是接近0,使其是不受标的期货或期权价格小幅变动影响。组合Delta值等于组合中各头寸的Delta值是之和。看涨期权Delta是正,看跌期权Delta是负,标的资产Delta是1。

图为Delta变化情况

通过组合中的标的资产和期权进行合理的配置,使组合的Delta保持不变。然而除了标的资产的Delta值恒是1以外,衍生品的Delta值可能会发生变动,Delta中性的状态可能只维持较短的时间,需要对组合进行不断调整。

期权强平过程中要充分考虑Delta中性(接近是0)的情况,强平后使标的资产价值变化相对组合资产价值影响减少,使组合资产市值权益也不随标的资产价格上涨或者下跌大福波动。

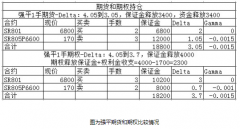

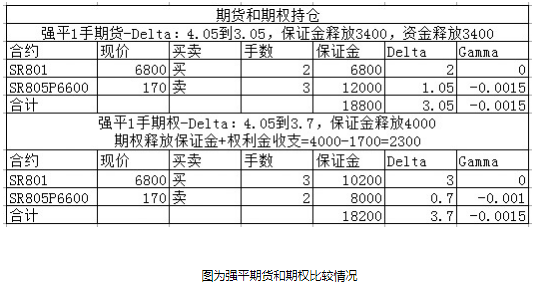

图为期货与期权混合持仓情况

期货和期权混合持仓情况时,如果强平1手期货合约,组合持仓保证金和资金释放分别是3400元,组合持仓中Delta的值从4.05降低到3.05。如果强平1手期权合约,组合持仓保证金释放4000(4000=12000/3)元,资金释放是2300元(期权释放保证金+权利金收支=4000-1700=2300),组合持仓Delta的值从4.05降低到3.7。强平1手期货合约比强平1手期权合约可以使Delta更加接近于中性,更多释放持仓的保证金。所以在强平的过程中,优先考虑使Delta中性、其Gamma中性合约进行的强平。另外期权卖方账户持有大量不活跃的合约,并且不能及时的进行风险化解的情况。此类账户强平单有可能直接影响期权的市场价格,随着强平单不断成交,期权价格持续向其不利方向发展,账户风险率反而持续的升高,导致账户不能有效的化解风险,或者账户形成穿仓风险。