形态理论的形态实战-双重顶反转形态

admin

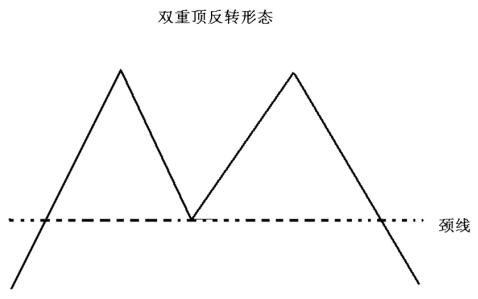

|一只股票上升到某一价格水平时,出现大成交量,股价随之下跌,成交量减少。接着股价又升至与前一个价格几乎相等之顶点,成交量再随之增加却不能达到上一个高峰的成交量,再第二次下跌,股价的移动轨迹就象M字。这就是双重顶,又称M头走势。而在众多表示头部的技术形态中,反复的双重顶是被提及最多的一种。

其实,所谓双重顶更多地出现在下降通道当中。由于市场上往往有超跌抢反弹的资金在前期的低点附近做多,又在前期的高点附近做空,从而导致了双顶的形成。此时技术形态表现出来的特征往往是第二个头部低于第一个头部,这是通常出现的情况。这种下降通道中形成的双顶意味着短期的抵抗结束,市场再度向下走低,一般而言也意味着其形成的箱体中箱底的位置具有较强支撑,是未来值得关注的位置。

那么双重顶的特征有哪些呢?

(1)双重顶的两个高点(顶部)不一定在同一水平,一般只要两者之间相差不大于10%左右的幅度就不会影响形态的分析意义。

(2)在第一个顶部形成之前,股价从底部启动后已经有了相当大的涨幅。

(3)就成交量而言前面一个顶部的成交量大多数会大于后面一个顶部的成交量。

(4)双重顶的形成周期至少在1个月以上,如果双顶形成的时间少于1个月就很可能是失败的双重顶。

为了方便读者判断,现将双重顶的研判标准总结如下:

(1)双重顶形态中的颈线位在实战中具有较强的参考意义。股价在颈线以上运行时,颈线位就是一条重要的支撑线,当颈线一旦被向下有效突破就成为极强阻力线。

(2)当股票的收盘价向下突破颈线幅度超过3%以上,并有较大的成交量放出,而且不能在3个交易日内重新回到颈线之上,为有效突破。颈线一旦被突破,股价将开始步入漫漫熊途。

(3)股价在完成颈线突破后,通常都还有一次反抽至颈线的的机会,此时投资者应把握这最后的出货机会,卖出自己部分或全部的股票。

(4)双重顶的形态在第一个峰顶区堆积着大量的筹码,而在第二个顶峰的成交量一般将比第一个顶部减少。

(5)双重顶在反转形态一旦形成,其准确性和杀伤性很大。当股价有效向下跌破颈线后其下跌幅度最少相当于从最高点的一个顶点到颈线的垂直距离,此即基本跌幅,而实际中双重顶的下跌幅度往往超过基本量度跌幅。

(6)双重顶形态中有时也会有“多头陷阱”情况,即第二个顶部比第一个顶部高,使人们误以为又一波升势将要来临。当人们在突破买入情况下,股价却掉头向下,构筑了第二个顶部,这就是“多头陷阱”。

(7)股价上升过程中的正常回调,哪怕跌幅在20%以上,不能把它当成双重顶形态来对待,只有股价有效跌破颈线时才考虑是不是双重顶形态。

(8)双重顶形态中形成的时间跨度越大,反转形态越能成立。如果两顶之间间隔很近,就可能是整理形态,而非大势反转。

而在实战中,投资者必须遵循以下原则操作双重顶形态。

双头的两个最高点并不一定在同一水平,二者相差小于3%是可接受的。通常来说,第二个头可能比第一个头高出一些,原因是看好的力量企图推动股价继续再升,可是却没法使股价上升超逾3%的差距。

双头的两个高峰都有明显的高成交量,这两个高峰的成交量同样尖锐和突出,但第二个头部的成交量较第一个头部显著为少,反映出市场的助买力量已在转弱。双头跌破颈线时,不须成交量的上升也应该信赖。

例如嘉宝集团(600622)2009年从11月初到12月末走出了一个标准的双重顶形态,随后股价由12月8日的16.10元一路跌至12月22日的11.30元,累计跌幅达29%。

短线操作者不能等双顶形成后才开始行动,而应该提前做好准备。假如第一个顶点出现后股价的跌幅较深(第一个顶点与下跌后的最低点相差达8%以上),其后股价再度上升到第一个顶点附近时,而当时的成交量与前期相比显著减少,这就要怀疑它有可能构成双顶,此时就应该减仓操作。另外,投资者也可以利用趋势线来确定卖出点,股价形成一个高点后回落,落到一定价位后止跌回升,升到一定高度后又回落,形成第二个高点。当股价从第二个高点回落,跌破第二个上升趋势的趋势线时,便应该卖出该股。当股价从第二高点回落,跌破前而时间稍长一点的上涨趋势线时,应作为短线的第二个出货点。如果股价不击穿颈线,又恢复以前的升势,短线仍可以买入持有。当然,颈线被向下击穿时,投资者要坚决清仓。

技术分析

一、概念:

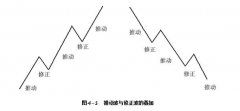

突破信号、死猫反弹、道氏理论、艾略特波浪理论、市场趋势

二、图表:

K线、卡吉图、线形图、美国线、点数图

三、技术:

1、图表形态:

扩散型顶部、杯柄形态、双重顶/双重底形态、旗形和三角旗、缺口、头肩、岛型反转、价格通道、三角形态、三重顶/底形态、楔形形态

2、K线图形态:

2.1基础:

十字线、锤子线、上吊线、倒锤线、光头光脚、流星、纺锤线

2.2进阶:

Hikkake形态、启明星、三只乌鸦、白色三兵

四、技术指标

1、支撑和阻挡:

底部、斐波那契回调、转折点(PP)、顶部

2、市场趋势:

平均趋向指数(A.D.X.)、顺势指标(CCI)、非趋势价格指标(DPO)、应用确定指标(KST)、一目均衡表、指数平滑移动平均线(MACD)、质量指数、移动平均线(MA)、抛物线指标(SAR)、聪明钱指数(SMI)、趋势线、三重指数平滑移动平均线、Vortex指标 (VI)

3、动量:

现金流指数(MFI)、相对强弱指标(RSI)、随机指标、真实强弱指数(TSI)、终极指标、威廉指标(%R)

4、交易量:

累积/派发线、简易波动指标(EMV)、强力指数(FI)、负交易量指数(NVI)、能量潮(OBV)、卖权-买权比率(PCR)、量价曲线 (VPT)

5、波动性:

真实波动幅度均值(ATR)、布林带(BB)、唐奇安通道、肯特纳通道、股市不稳定指数(VIX)、标准差(σ)

6、市场广度:

涨跌指数(ADL)、阿姆氏指标(TRIN)、麦克连指标

7、其它:

估波曲线、UI指数

本文由东方铜牛网整理编辑,转载 形态理论的形态实战-双重顶反转形态 请注明文章地址链接。