每股收益计算公式、基本每股收益计算公式、稀释每股收益计算公式

admin

|每股收益计算公式及介绍

每股收益即EPS,又称每股税后利润、每股盈余,指税后利润与股本总数的比率。它是测定股票投资价值的重要指标之一,是分析每股价值的一个基础性指标,是综合反映公司获利能力的重要指标,它是公司某一时期净收益与股份数的比率。该比率反映了每股创造的税后利润,比率越高,表明所创造的利润越多。若公司只有普通股时,净收益是税后净利,股份数是指流通在外的普通股股数。如果公司还有优先股,应从税后净利中扣除分派给优先股东的利息。

每股收益的计算公式为:

每股收益=利润÷总股数

每股收益以年收益为基数算出的叫年度每股收益,季收益为基数叫季度每股收益。

比如,这个公司年收入一千万,总股本为一亿,那么年度每股收益为:1千万÷1亿股=0.1元/股

一般的投资者在使用该财务指标时有以下几种方式:

一、通过每股收益指标排序,是用来寻找所谓“绩优股”和“垃圾股”;

二、横向比较同行业的每股收益来选择龙头企业;

三、纵向比较个股的每股收益来判断该公司的成长性。

关于每股收益,投资者还应掌握几个知识点,这对把握每股收益的计算也有帮助。

每股收益是指本年净收益与普通股份总数的比值,根据股数取值的不同,有全面摊薄每股收益和加权平均每股收益。全面摊薄每股收益是指计算时取年度末的普通股份总数,理由是新发行的股份一般是溢价发行的,新老股东共同分享公司发行新股前的收益。加权平均每股收益是指计算时股份数用按月对总股数加权计算的数据,理由是由于公司投入的资本和资产不同,收益产生的基础也不同。

若上市公司为负净利润,那么该上市公司每股收益就为负的。

每股收益是衡量上市公司盈利能力较重要的财务指标。它反映普通股的获利水平。在分析时可进行公司间的比较,了解公司相对获利能力,可以进行不同时期比较,了解该公司盈利能力的变化趋势。

因此在使用该指标应注意以下问题:

(1)每股收益不反映该股票所含的风险。(行业不同)

(2)每股收益多,不一定意味着分红多。也并不意味现金多。扣折旧、坏帐等。

例:1.某公司利润100万,股数100万股,股价为10元每股,该公司总资产为1000万,则

利润率=100÷1000×100%=10%

每股收益=100÷100=1元

2.某企业年利润为100万,发行总股数为50万股,股价是40元每股股,公司总资产2000万元,则

利润率=100÷2000×100%=5%

每股收益=100÷50=2元

基本每股收益计算公式及介绍

基本每股收益的计算,按照归属于普通股股东的当期净利润除以当期实际发行在外普通股的加权平均数计算确定,考虑的是当期实际发行在外的普通股股份,反映目前的股本结构下的盈利水平。

以公式来表示:

基本每股收益=归属于普通股股东的当期净利润÷发行在外普通股的加权平均数

公式中分子为归属于普通股股东的当期净利润,即企业当期实现的可供普通股股东分配的净利润或应由普通股股股东分担的净亏损金额。

分母为当期发行在外普通股的算术加权平均数,即期初发行在外的普通股股数根据当期新发行或回购的普通股股数乘以其发行在外的时间权重计算的股数进行调整后的数量。

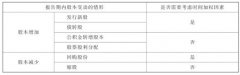

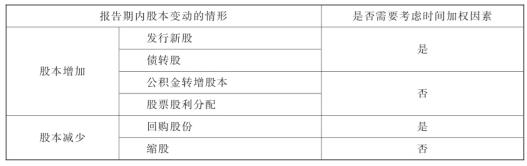

表:加权考虑因素对照表

企业应当按照归属于普通股股东的当期净利润,除以发行在外普通股的加权平均数计算基本每股收益。

而发行在外普通股加权平均数可按下面公式计算:

发行在外普通股加权平均数=期初发行在外普通股股数+当期新发行普通股股数×已发行时间÷报告期时间-当期回购普通股股数×已回购时间÷报告期时间

已发行时间、报告期时间和已回购时间一般按照天数计算;在不影响计算结果的合理性的前提下,也可以采用简化的计算方法

例:1.某公司2006年初发行在外的普通股为10000股,3月2日新发行普通股4500股,12月1日回购普通股1500股,以备将来奖励职工之用,该公司当年度实现利润为260000元。计算该公司基本每股收益,发行在外普通股加权平均数。

则该公司发行在外普通股加权平均数为:

10000×12÷12+4500×10÷12-1500×1÷12=13625(股)

或

10000×2÷12+(10000+4500)×9÷12+(10000+4500-1500)×1÷12=13265(股)

该公司基本每股收益为:

260000÷13265=2.00元/股

2.某公司2001年度归属于普通股股东的净利润为25000万元。2000年末的股本为8000万股,2001年2月8日,经公司2000年度股东大会决议,以截至2000年末公司总股本为基础,向全体股东每10股送红股10股,工商注册登记变更完成后本公司总股本变为16,000万股。2001年11月29日发行新股6000万股。

则该公司2001年度基本每股收益:

25000÷(8000+8000+6000×1÷12)=1.52元/股

稀释每股收益计算公式及介绍

稀释每股收益又称冲淡每股收益,它的定义是以基本每股收益为基础,假设企业所有发行在外的稀释性潜在普通股均已转换为普通股,从而分别调整归属于普通股股东的当期净利润以及发行在外普通股的加权平均数计算而得的每股收益。

潜在普通股是指赋予其持有者在报告期或以后期间享有取得普通股权利的一种金融工具或其他合同。目前,我国企业发行的潜在普通股主要有可转换公司债券、认股权证、股份期权等。

稀释性潜在普通股,是指假设当期转换为普通股会减少每股收益的潜在普通股。对于亏损企业而言,稀释性潜在普通股是指假设当期转换为普通股会增加每股亏损金额的潜在普通股。

潜在普通股主要包括:可转换公司债券、认股权证和股份期权等。

可转换公司债券。对于可转换公司债券,计算稀释每股收益时,分子的调整项目为可转换公司债券当期已确认为费用的利息等的税后影响额;分母的调整项目为假定可转换公司债券当期期初或发行日转换为普通股的股数加权平均数。

认股权证和股份期权。根据本准则第十条规定,认股权证、股份期权等的行权价格低于当期普通股平均市场价格时,应当考虑其稀释性。

稀释每股收益是在考虑潜在普通股稀释性影响的基础上,对基本每股收益的分子、分母进行调整后再计算每股收益。

(1)分子的调整体现在三方面:①当期已确认为费用的稀释性潜在普通股的利息;②稀释性潜在普通股转换时将产生的收益或费用;③调整时应当考虑相关的所得税影响。

例:1.某上市公司于2003年1月1日按面值发行25000万元的三年期可转换公司债券,票面固定利率为2%,利息自发行之日起每年支付一次,即每年12月31日为付息日。该批可转换公司债券自发行结束后18个月以后可转换为公司股票。债券利息不符合资本化条件,直接计入当期损益。所得税税率为25%。假设不考虑可转换公司债券在负债和权益成份的分拆,且债券票面利率等于实际利率。按照公司利润分享计划约定,该公司高级管理人员按照当年税前利润的1%领取奖金报酬。该公司2003年度税前利润为18000万元,税后净利润为13500万元。

分析:为计算稀释每股收益,分子归属于普通股股东的当期净利润应调整的项目主要包括以下两方面:一是假定可转换公司债券期初转换为普通股而减少的利息费用,二是由此增加利润所导致的支付高管人员奖金的增加。

税后净利润13500

加:减少的利息费用(25000×2%)500

减:相关所得税影响(500×25%)(125)

减:增加的高管人员奖金(500×1%)(50)

加:相关所得税影响(50×25%)12.5

稀释每股收益计算中归属于普通股股东的当期净利润13837.5

2.某上市公司2000年净利润为10000000元,发行在外普通股为2000000股,可转换债券名义金额为100000000元,利率为5%。每1000元债券可转换成20 股普通股。不考虑债券溢折价的摊销额。所得税率为40%。

分析:对于稀释性潜在普通股——可转债而言,调整净利润时应以当期净利润为基础加上当期已确认为财务费用的利息,并将所得税因素考虑在内。

净利润增加:100000000×0.05×(1-0.4)=3000000元;

新增股份=100000×20=2000000股

稀释性每股收益=(10000000+3000000)÷(2000000+2000000)=3.25元

(2)调整后的分母为计算基本每股收益时的股份加权平均数加上全部具有稀释性潜在开通股转换成普通股时将发行的普通股的加权平均数量。而以前期间 发行的稀释性潜在普通股假定当期期初转换,当期发行的稀释性潜在普通股假定在发行日转换。

对于股票期权和认股权证而言,其行权价格低于平均市场价格时具有稀释性,其调整增加的普通股股数:

拟行权时转换的普通股股数=行权价格×拟行权时转换的普通股股数÷当期普通股平均市场价格

企业承诺回购时,若合同规定的回购价格大于当期普通股平均市场价格时,应考虑其稀释性。

增加的普通股股数=拟行权时转换的普通股股数-行权价格×拟行权时转换的普通股股数÷当期普通股平均市场价格

如:某公司2002净利润为240万元,发行在外加权平均普通股股数为100万股,每股普通股平均市价为20元,2001年10月15日发行普通股认购期权20万股, 行权价为15元,行权期为2002年9月。2002年6月3日发行认股权证10万股,行权价格为16元,行权期为2003年5月。

分析:股票期权和认股权证的行权价小于平均市场价格,显示其具有稀释性。具有稀释性的潜在普通股当期转换成普通股的,从期初至转换日,应当将共计入计算稀释每股收益的普通股加权平均数,说明其潜在影响;转换完成后,从转换日至期末,应当将共计入计算基本每股收益的普通股加权下均数。所以基 本每股收益和稀释每股收益计算如下:

2002年发行在外普通股的加权平均数=100+20×3÷12=105万股

基本每股收益:240÷105=2.29元

调增的普通股股数:20-15×20÷20+10-16×10÷20=7万股

稀释每股收益:240÷(105+7)=2.14元