如何运用道氏理论进行买卖股票操作

admin

|1.判断趋势买卖信号

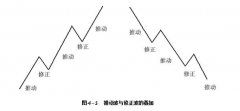

道氏理论虽然无法帮助投资者选股,但它有一个很重要的作用就是从大趋势上判断买卖。按照道氏理论,只要价格没有回落到前期形成的成交密集区,趋势仍然保持完持完好;只要不断出现更低的头部和更低的底部,下降趋势将保持完好;只要不断出现更高的头和更高的底部(注意!是两个条件同时具备),上升趋势仍将保好。

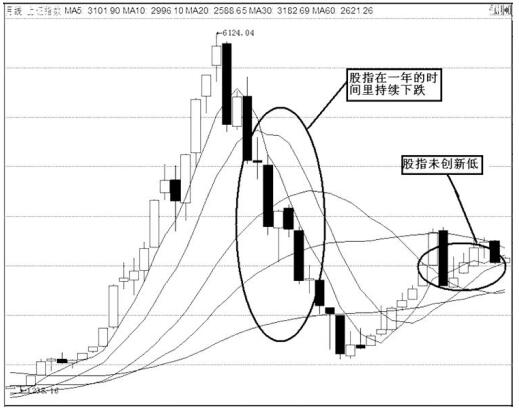

来看一下上证指数月线图。从图上我们可以看到,至2007年10月见头部到到2008年的10月底,整整一年股指都不断地创出新低,而从11月到现在,股指出现了3个月的停顿——连续三个月的最低点没有创出新低,这说明所有看空的人都已经义无反顾地卖出了,显示了卖力衰竭的一个特征;这里就要开始警惕下跌趋势是不是已经接近尾声或结束。

图72:上证指数月线图解

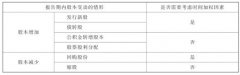

对道氏理论的买卖信号我们可以总结如下:

经典的买入信号是这样形成的:熊市中主要下行趋势的低点形成之后,次级上行趋势的反弹将会发生。之后,一种指数的回调一定会超过3%,理想情况下,也一定会在先前道琼斯工业平均指数以及交通平均指数的低点之上。最后,突破先前形成的高点构成了牛市形成的买入信号。熊市的卖出信号与买入信号的决定方法是一样的,但是卖出信号与买入信号是相反的。当牛市达到顶点,发生了倒退的次级折返走势,后续上涨回调(再次超过3%),但达不到先前的高度,然后在下一次下跌中工业指数和交通指数都穿过了最近的低点,那么,预示熊市的卖出信号产生了。

2.趋势的斜率和角度

一般来说趋势线越陡峭,通道越陡越狭窄,趋势的基本持续性就越强,趋势线越陡,被破坏的危险信号就越弱。

还是以上证指数为例。从K线图上我们看到股指从2007年一泻千里跌下来,角度之陡峭,基本上是75度角的姿态下跌,而当前连续三个月的反弹,却是差不多水平位置,说明总体反弹的格局是犹豫而脆弱的,而且很容易被破坏,投资者应预设一个支撑保护点位,一旦跌破会考虑卖出手中的股票,否则获利就会变成了套牢。

3.指数与成交量相互确认

在道氏理论中,成交量是一个非常重要的指标。道氏理论认为成交量确认趋势,成交量越大,支撑区和阻力区的效用就越强,而重要的上涨趋势往往伴随巨大的成交量配合:底部转折从下跌趋势到上涨趋势,一定是需要量的累积;然而从顶部转折向下突破往往不需要能量的支持。

升市成交量增加仍会再升。道氏理论认为成交量是买卖意欲的指标。如果是一个升市,应该是越来越多的人愿意买入股票,所以成交量应该是陪伴指数同时上升。只要指数上升,二成交量也同时上升,这个升市仍然会持续不断,因为买意仍然不断增添,在买意增添之下,股市仍然有推动向上的原动力,潜力仍然未发挥到尽,股市当然就应该继续向上。

股市上涨而成交量不增加升势有限。如果指数正在上升,但成交量却并不配合,没有同时上升,道氏理论指出这是成交量并不确认股市的上升,因为并没有买意去配合指数的上升,这种上升就只会是虚浮的升势,极为有限。成交量未能确认股市的上升,这个升市通常就只是一个假象,只会很短暂,很快就会回复下跌,或最少不会再上升。

指数创新高,成交量也要创新高。成交量是应该确认指数升跌势的。如果指数升势凌厉,甚至创出历史以来的新高点,代表了买入的意欲极大。不过,这样的买入意欲是否真实佳肴看成交量。只有成交量可以确认股市是否真正的上升,还是暂时的虚火,很快就会消失。指数创新高,而成交量也创新高的话,这个升势是确认的,成交量已经将升势确认。

跌势成交量增加仍会再跌。在指数下跌时,而成交量增加,代表了沽出股票的卖压强大。这时股市指数应该仍有下跌的余地,前面空间可能仍有很多。因为这时的成交量增加是沽货的人多,在供过于求的情况下,一定会再有股价下跌的情况出现。

跌市成交量减少,跌幅减慢。如果是一个跌势,而成交量却一路减少,这时跌幅也会开始减慢。成交量会将减慢的跌势确认,代表了沽出股票的意愿暂时已 经减弱。在沽售压力减弱下,股市再度大跌的空间也会同时减小。如果大市已经跌了一段时间,而成交量却极之低,这时股市可能已经跌到无可再跌的地步,可能已经见底,起码可能是暂时见底。

指数创新低,成交量也新低,股市见底。当股市创出新低,人心惶惶,好似愁云惨雾一样,不过,如果这时成交量也创出新低,股市见底可期。即使不是即日就一定见底,也已经离见底不远了。