检验200日移动平均线投资策略

admin

|我使用下列标准来确定交易策略:只要道琼斯工业平均指数的收盘价高出200日移动平均线(不包括当日收盘价)至少1个百分点,就以当天的收盘价买入股票;只要道琼斯工业平均指数的收盘价低于200日移动平均线至少1个百分点,就以当天的收盘价卖出股票,卖出股票所得资金用来买入短期国债。

这一投资策略有两个值得注意的地方:首先,围绕200日移动平均线设置的1%波动区间旨在减少投资者进入与退出市场的次数。波动区间越小,投资者交易的次数也就越频繁。11如果交易波动区间非常小,投资者会陷入“两面受挫”的困境,这一术语描述的是投资者为了战胜市场而采取的交替买入卖出股票这一行为。这种交易方式会极大地增加投资者的交易成本并减少其收益。

其次,这一策略假设投资者根据每天的收盘价而不是按照当日其他实际交易价格买卖股票。我们只是在最近几年的计算中包含了实际交易价格的日平均值。而且,鉴于我们使用的是历史数据,我们无法确定股价何时突破了200日移动平均线。通过确定道琼斯指数在收盘时是髙于还是低于200日移动平均线,我提出了一种在整个投资期限内切实可行的理论。

对200日移动平均线策略的复盘

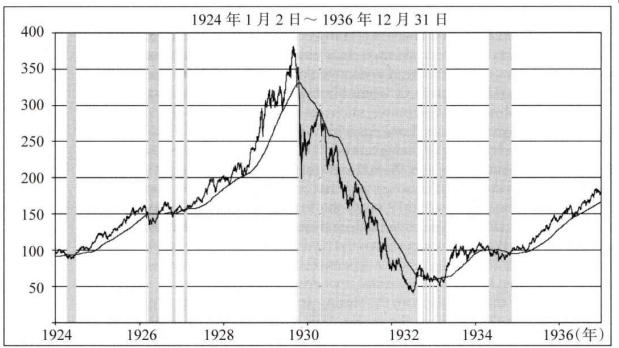

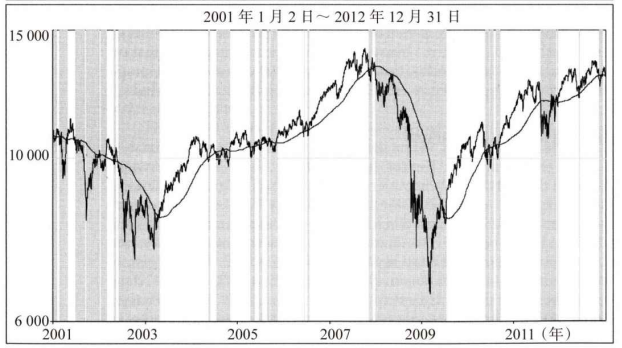

图20-2显示了1924~1936年及2001~2012年这两个时期内道琼斯工业平均指数的日线与200日移动平均线。图中阴影部分是投资者退出股票及短期债券市场的时期,其他时期表示投资者将全部资金都投资在股票市场中。

图20-2 道琼斯工业平均指数与200日移动平均线投资策略

表20-1概括了200日移动平均线及买入并持有投资策略在全部时期内所获收益。1886年1月~2012年12月,市场择时投资策略(年化收益率为9.73%)战胜了长期持有投资策略(年化收益率为9.39%)。如前所述,市场择时策略最成功的地方在于其避免了1929~1932年的股灾。如果将这段时期剔除,市场择时策略的收益率将比持有长期投资策略低68个基点(0.68%),但市场择时策略的风险更小。

表20-1 市场择时策略与长期持有策略的年化收益率(1886~2012年)

但数据有时也会骗人,在对图20-2中自2001年以来的收益率进行分析时,看起来市场择时策略的收益率远远高于买入并持有投资策略,但情况并非如此。2001~2012年,即使包含了交易成本,买入并持有投资策略的年收益率仍比市场择时策略的年收益率高出两个百分点。这是因为,当市场强势不再或一路下滑时,市场择时策略的收益率较低,而当市场突破200日移动平均线次数大幅增加时,交易成本也大幅增加。

尽管市场择时策略的收益率往往落后于长期持有投资策略,但市场择时策略的主要收益在于,择时投资者总能在大熊市见底之前就退出市场。由于市场择时者进入市场的时间少于2/3,他们收益率的标准差比买入并持有投资策略的标准差少25%。这意味着,在调整了风险因素的基础上,即使包括了交易成本,200日移动平均线策略的年化收益率依然十分可观。

避开股市大熊市

我注意到,在道琼斯工业平均指数126年的历史中,200日移动平均线最成功的时期是20世纪20年代的股市繁荣期与20世纪30年代初的股市崩盘期。使用上面列举的标准,投资者应该在1924年1月27日买入股票,道琼斯指数在此时的点位为95.33点,随后除了两次较小的市场波动以外,道琼斯指数一路飙升,在1929年9月3日升至381.17点的最高点。当道琼斯指数在1929年10月19日达到323.87点时,投资者应该退出股市,股市在10天后就发生了大崩盘。除了1930年的一个短暂时期之外,如果投资者按照这一策略行事,他们将可以在历史上最大的熊市期内一直作壁上观。当道琼斯指数在1932年8月6日触及66.56点(这一点位只比大衰退的最低点高出25点)时,投资者应该再度杀回股市。那些根据200日移动平均线策略交易的投资者应该也可以避免1987年10月19日的股灾,他们可以在10月16日(即股灾爆发的前一个星期五)卖出股票。然而,不同于1929年股灾的地方在于,股价在这次股灾中并未持续下跌。尽管股市在10月19日的跌幅高达23%,但投资者在1988年6月(道琼斯指数只比1987年10月16日低5%)就可以重新入市了。总之,只要投资者能够遵循200日移动平均线策略,他们就可以避开10月19日和20日这两个让无数投资者遭受灭顶之灾的日子。

此外,使用200日移动平均线策略的投资者还可以在2007~2009年大熊市大多数时间里全身而退,因为投资者可以在2008年1月2日退出市场,此时道琼斯指数在13044点,只比2007年10月份的高点低8%,而且他们直到2009年7月15日之后才会重返股市,此时道琼斯指数为8616点,下跌了近40%。但在2010年、2011年及2012年这三年里,这些投资者可能会两面受挫,他们进出市场的次数高达20多次,这会使他们扣除交易成本前的收益率下滑20%。

收益与损失的分布

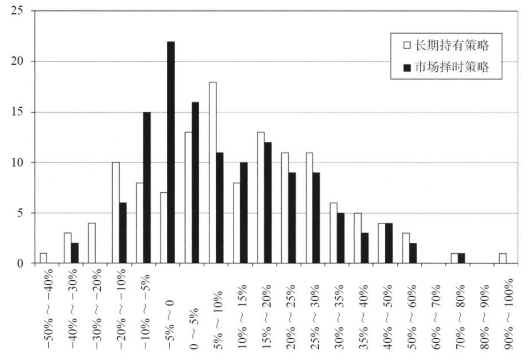

200日移动平均线策略确实避开了大的损失,但这一策略也会让投资者遭受许多小的损失。图20-3显示了道琼斯指数市场择时策略与长期持有策略在1886~2012年的年度损益(包括了交易成本)分布情况。市场择时投资者赶上了大部分牛市,并成功避开大多数熊市,但这一策略也让投资者在市场小幅震荡中遭受了不小的损失。

图20-3 道琼斯工业指数年收益与损失的分布:市场择时策略与长期持有策略