新IPO上市小盘成长股整体收益结果统计让人失望

admin

|当然,某些在过去发行的IPO股票发展的确不错。沃尔玛公司在1970年上市,截至2012年,在该股票上的1000美元投资的累积收益超过1380000美元。而那些在家得宝公司与英特尔公司上市时投入1000美元的投资者也都变成了百万富翁,如果他们持续持有股票的话。思科系统公司是另一个赢家。该公司在1990年2月上市,截至2012年12月,这家网络供应商的股票为投资者提供了27%的年平均收益率,尽管全部收益均来自首次公开发行后的前10年。

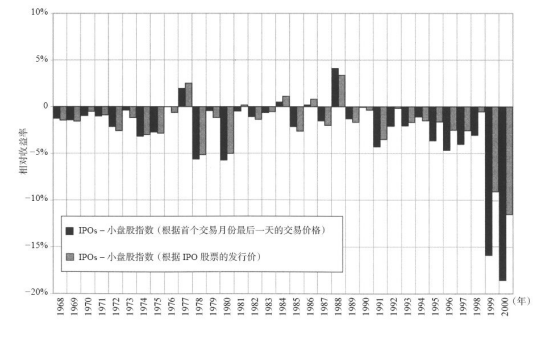

但这些大赢家能补偿所有输家的损失吗?要确定某个IPO长期是否是一个好投资,我对1968~2001年中发行的近9000只IPO股票的买入并持有的收益率进行了检验。我所计算的收益率指的是投资者在首次公开发行一个月后购入股票以及以IPO发行价购入股票并将这些股票均持有到2003年12月31日为止的收益率。

毫无疑问,失败的IPO股票的数量远远超过了成功的IPO股票。在所检验的8606家公司中,有6796家(约占全部公司数量的79%)公司的收益率在其后的表现落后于某个有代表性的小盘股投资组合的收益率,而几乎半数公司的收益率落后于该指数10%以上。

不幸的是,像思科公司与沃尔玛公司这样的大赢家并不能补偿数千只IPO股票的损失。图12-6显示的是使用相同数量资金购买给定时间内全部IPO股票的收益率与罗素2000小盘股指数收益率之间的差额。我们所计算的收益率有两个不同的出发点:①股票首次公开发行后的第一个月月末;②IPO股票的发行价(通常较低)。

我对1968~2000年发行的所有IPO股票投资组合截至2003年12月31日的收益率进行了检验,以计算至少三年的后续收益率。结果非常明显。1968~2000年,无论是按照交易月份最后一天的交易价格计算,还是按照IPO发行价格计算,这些IPO股票投资组合的年收益率在全部33年中有29年的表现赶不上小盘股投资组合。

即便在1971年这样一个群英荟萃的年份(像西南航空公司、英特尔公司及Limited Stores等股市的大赢家均在这一年上市),一只包含了该年所有IPO股票的投资组合截至2003年的收益率仍然赶不上小盘股投资组合的表现,家得宝公司在1981年上市时也遭遇到类似的情况。

图12-6 近9000只IPO股票在买入并持有策略下的收益率(1968~2001年)

20世纪90年代末,科技股扎堆IPO,但这些股票的表现十分糟糕。按发行价格计算,在1999~2000年发行的IPO股票投资组合的收益率比小盘股指数的收益率低8~12个百分点,如果按交易月份最后一天的交易价格计算,这一差额足有17~19个百分点。

即使那些开盘涨幅即超过两倍以上的股票也不适合作为长期的投资对象。Corvis公司是一家网络流量管理的产品供应商,该公司于2000年7月28日上市。公司在上市时销售收入为零,营业损失为7200万美元。然而,Covis公司在首日交易结束后的市值高达287亿美元,这已然使其名列全美市值最高的100家大公司之列。

将Corvis公司与思科系统公司(该公司于10年前上市)进行比较,我们会对这一问题的严重性认识得更加清楚。当思科系统公司在1990年2月上市时,该公司已经开始盈利了,公司的盈利情况良好,年销售收入为6970万美元,利润为1390万美元。思科系统公司在首日交易结束后的市值为2.87亿美元,只有Corvis公司市值的1%,而后者在那时既无利润也无销售收入。如果1990年的思科公司引起市盈率高于平均水平而被划分为“成长型公司”的话,那Corvis公司简直可以算得上一家“超级成长型公司”了。

Corvis公司在2000年7月28日的发行价高达360美元(股票分割复权后价格),首日开盘价高达720美元,在8月初升至1147美元的历史高点。该股票的价格在随后一路下跌至2005年的3.46美元。