股指期货卖出套期保值策略分析

admin

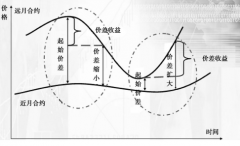

|已持有股票的投资者,如证券投资基金或股票仓位较重的机构等,在对未来的股市走势没有把握或预测股价将会下跌的时候,因种种原因无法卖掉股票,为避免股价下跌带来的损失,卖出股指期货合约进行风险对冲。特别是当股价从高位下跌,一般投资者可能不愿放弃割肉退场,又或者是投资者尚未清楚此次回落是熊市的开始或只是一次短暂回调,此时就可以通过卖空股指期货部分或全部以锁定股票市值,待后市明朗之后再选择是否卖出股票。这样一旦股票市场真的下跌,投资者可以从期货市场上卖出股指期货合约的交易中获利,以弥补股票现货市场上的损失。相反,如果到执行卖出股票操作时,股票价格上涨,股票组合的卖出收入将增加,但期货交易会产生亏损,从而抵消掉股票上增加的收益,使股票组合的实际出售收益仍处于期初的水平。这种做法称之为卖出套期保值。

以下场合通常可以考虑应使用卖出套期保值策略:

1.机构投资者一般在股票上投入很大比例的资金,买入了几只甚至几十只股票进行投资组。一旦股市大势不妙,而手中的股票因仓位较重,难以在短期内以满意的价格卖出,为了回避股票资产组合价格下跌带来的风险,机构投资者可以通过卖出一定数量的股指期货合约,以锁定现货股票组合投资资产当前已经获得的收益。

2.基金分红或养老年金给付,未来将变现部分股票头寸,可就变现部分用股指期货对冲,锁定变现部分价值量。

3.机构或基金对资产配置进行战略性调整,将对市场形成较大冲击,通过股指期货对冲调仓风险。

4.当基金应对大规模赎回,被迫强行平仓,造成净值损失和大盘下跌时,可通过股指期货对冲,平滑净值,降低赎回的不利影响,以减少赎回量。

5.非流通股股东或其他限售股东预期在二级市场上减持,为防将来解禁变现之时市场不佳,可卖出相应规模股指期货头寸,锁定已有利润。

[例8-1]

2007年,中国股市牛气冲天。10月17日,股指期货合约IF803盘中一度突破13000点,而此时上证指数突破6000点大关,沪深300指数也达5890点。某大户手中握有市值1200万元的沪深300成份股股票组合,他对指数在6000点附近深感风险巨大,但他并不打算实际卖出所持股票,理由如下:一是打算长期持有该股票组合,因组建一个好的股票投资组合不容易;二是立刻全部卖掉股票需要时间,也许等清空股票,个股价格已不是13000点时的价格了;三是觉得股票交易成本太高。为避免未来股票价格大幅下跌,并且抢到好的卖出价位,该客户决定立即在期货市场上进行卖出套期保值,将股票价值锁定在当天当时的价格水平。

卖出套期保值方案实施步骤如下:

(1)确定套期保值方向:在期货市场上卖出。

(2)确定套保合约:2008年3月到期合约IF0803。

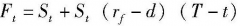

(3)根据需要保值的资产数额计算套保所需要卖出的指数期货合约数量。

按10月17日IF0803合约当天盘中价13000计算1手期货合约的价值金额为:

13000×300×1=390.0万元

对价值1200万元的股票组合保值需要卖出合约的数量:1200/390=3.076≈3手

注:期货交易买卖必须是1手的整数倍。

(4)准备套保资金:以13000限价卖出IF0803合约3手,共需保证金:

390.0万元/手×10%(保证金率)×3手=117.0万元

账户上必须留有一定的剩余资金做备用资金。

(5)结束套保:11月16日,该客户将手中的股票组合卖完的同时,将原先卖出的3手期货合约以8880.0点买入平仓。

套保过程分析:

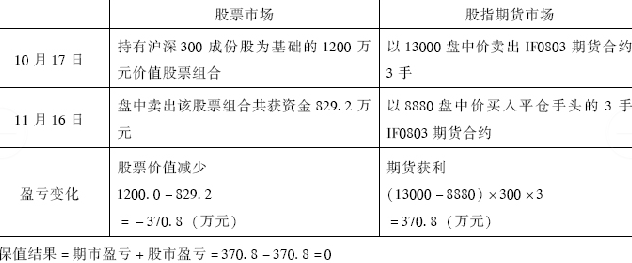

第一种情况:当股市下跌,期市上盈利时。

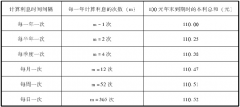

假如在13000点卖出3手期货合约后股指期货价格开始下跌,10月17日到11月16日共下跌4120点,则股市与期市出现盈亏情况如表8.1所示。

表8.1 卖出套期保值盈亏过程分析(一)

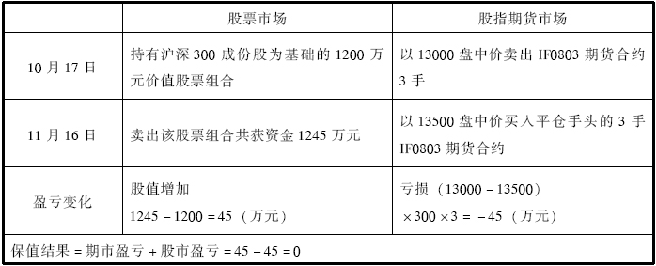

这时期货账户上必须要留有大余45万元以上的剩余资金才不会被强行平仓,否则,套保无法继续。此时,股市与期市出现盈亏情况如表8.2所示。

表8.2 卖出套期保值盈亏过程分析(二)

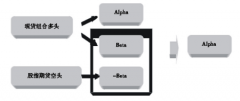

特别提示:股指期货套期保值策略通常分为卖出套期保值(又叫空头套保)和买入套期保值两种类型(又叫多头套保)。