如何把握期货投资机会进行盈利

admin

|我们做交易的目的就是把握趋势,盈利的前提条件就是趋势必须要判断准确。而各个品种的影响因素不同,交易机会也是不同的。对于豆类期货而言,总体的趋势可以分为长期趋势、中期趋势和短期趋势。接下来,我们把影响豆类价格的主要因素做一个归类,投资者可依次来判断哪些因素影响价格的长期趋势、中期趋势、短期趋势,并可根据不同阶段对价格产生不同的影响而调整操作策略。

第一,长期趋势是由经济、金融因素等大环境决定的。比如通货膨胀、美元的贬值、经济的衰退等。

第二,是供求关系,豆类商品的供求关系决定了商品的中期趋势。例如,大豆某一年减产,价格上涨了,第二年播种面积马上就会大幅增加。只要天气一好转,生长状况良好,最终丰收,价格便会下跌。

第三,是投机力量起到推波助澜的作用。

这三种方式如果运用得当,基本就会把握好整体价格的走势。当长期、中期、短期因素的利好或利空同时出现时,一定会出现超级行情。举例来说,在影响价格的因素中,通货膨胀已经出现,利好价格,而大豆又是减产的,长期因素和中期因素方向一致。这个时候投机力量一定也是看涨的,主力往往会持有大量的多单,2007年与2008年就是这样的行情。当第一因素和第二因素出现矛盾的时候,第三因素来决定方向。例如一波行情启动是因为通货膨胀的因素导致的,那么什么时候通货膨胀结束,价格也结束上涨。

为了便于投资者能够更好地对这种方法进行应用,我们结合历史行情来做一下简要说明。

【案例5-1】

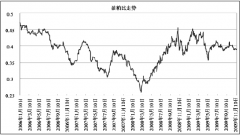

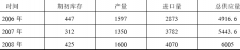

以2006年至2008年大豆的走势为例,2006/2007年度美国的大豆达到历史性的大丰收,总产量为8700万吨,这是以前从来没有过的。从第二因素,也就是供求关系的角度来说是利空的,但大豆期货价格在550美分/蒲式耳附近就是无法下跌,反而当时很多基金在购买大豆合约。按照法则来分类的话,就是当时的经济因素,属于第一因素范围之内。

这时,第一因素与第二因素是相互矛盾的,由于大量的基金购买,第三范围内的投机因素主导了价格走势,随后大豆价格开始上涨。涨至2007年5月份左右,美国大豆的播种面积减少了,天气出现干旱,大豆生长状况变糟了。供求关系由原来的利空向利多转变了,而这个时候美元还在贬值,经济因素还在利多,投机基金的净多单还在增加。

三种因素同时转向利多,这才出现2007年下半年至2008年年初的超级行情。所有基本面的因素都可以用上述的第一第二和第三因素来进行分类,对投资者捕捉及发现交易机会也会有非常大帮助。