致伯克希尔哈撒韦公司的股东:

我和我的长期合作伙伴查理·芒格的工作是管理很多个人积蓄。我们感谢他们长期以来的信任,我们之间的这种关系往往会跨越他们成年后的大部分时间。当我写这封信时,我脑海中最先浮现的便是这些专一的储蓄者。

大众普遍的想法是,人们在年轻时进行储蓄,希望以此能在退休后维持他们的生活水平。这种理论认为,他们去世时留下的资产会留给他们的家人,也可能是朋友和慈善事业。

但我们的经验有所不同。我们相信,伯克希尔的个人股东大部分都属于“一旦储蓄、永远储蓄”的类型。

这些人过得很好,他们最终将大部分资金捐献给了慈善组织。这些慈善组织会为了提高更大群体的生活水平而花掉这些储蓄,从而使得这些资金进行重新分配,造福那些和捐助者本无交集的人们。有些时候,这种方式取得了令人惊叹的成绩。

如何处置金钱会揭开人的面具,暴露人的本性。我和芒格很高兴地看到伯克希尔产生的大量资金流向公共需求,而我们的股东却很少选择守财或建设家族王朝。

谁会不享受为这样的股东工作呢?

我们做什么

查理和我将你在伯克希尔的储蓄投资于两类所有权形式。首先,我们将资金投资于我们控股的公司,通常我们会掌握它们100%的股权。伯克希尔主动管理这些子公司的资本配置,并任命负责日常运营决策的首席执行官。在管理大型集团公司时,信任和规则都是必不可少的。伯克希尔将信任强调到不同寻常的程度——有些人认为是极端的程度。偶尔的失望在所难免。我们能够理解商业决策上的失误,但我们对个人不当行为的容忍度为零。

我们的第二类所有权形式,是我们购买公开交易的股票,我们通过持有这些股票,被动地拥有这些公司的一部分。在这些投资中,我们在管理上没有发言权。

对这两种所有权形式,我们的目标是一致的:对长期经营向好、管理人值得信赖的生意进行有意义的投资。请特别注意,我们持有公开交易的股票,是基于我们对其长期业绩的预期,而不是因为我们将它们视为巧妙买卖的工具。这一点很关键:查理和我不是在选择股票,我们是在选择企业。

这么多年以来,我犯了很多错误。从结果来看,我们目前庞大的企业集团里,只有少数企业真正具有卓越的经济价值,有许多企业的经济价值很高,大部分企业则很普通。一路走来,我投资的一些企业已经倒闭,它们的产品不再被公众认可。资本主义有两面:这个系统会生产越来越多堆积成山的失败者,同时也能生产越来越好的商品和服务。熊彼特称这种现象为“创造性破坏”。

我们投资于公开交易股票的一个优势是:偶尔地,我们能轻易地以便宜的价格买入优秀企业的一部分。理解以下事实至关重要:股票的交易价格时常很愚蠢,不是太高就是太低。“有效”市场只存在于教科书中。事实上,股票和债券的价格波动是莫名其妙的,要想理解它们的价格波动,通常只有复盘的时候才能做到。

对企业进行控股式的投资则完全不同。它们有时会索取比合理价格高得离谱的价格,但几乎从不以便宜的价格出售。除非受到胁迫,否则控股企业的所有者不会考虑以恐慌式估值出售。

******************

时至今日,我的成绩单是不错的:在管理伯克希尔的58年中,我的大部分投资决策都仅仅是马马虎虎。此外,在一些情况下,我挽回自己的昏招几乎全靠运气。(还记得我们从全美航空和所罗门兄弟的灾难中仓皇逃离吗?我当然记得。)

我们令人满意的业绩,来源于十多个真正的好决策,大约每五年一个。另一个来源是有时被遗忘的、有利于像伯克希尔这样的长期投资者的优势。接下来,让我们拉开帷幕的一角,一窥其中奥秘。

秘方

1994年8月,没错我是说1994年,伯克希尔完成了为期七年的4亿股可口可乐股票的买入,总成本为13亿美元,这对于当时的伯克希尔来说可是一笔非常大的数目。

1994年我们从可口可乐公司收到的现金分红为7500万美元。而到了2022年,分红已经增加到了7.04亿美元。每一年的分红都有增长,就像是每年过生日一样确定。我和查理只需要把可口可乐的季度分红支票兑现就行了。我们预计这些支票的金额很可能会继续增长。

美国运通公司的情况大致相同。伯克希尔对美国运通的买入基本在1995年完成,巧合的是,也花费了13亿美元。从这项投资中获得的年度股息已从4100万美元增长到了3.02亿美元。这些支票的金额似乎也很有可能增长。

这些股息收益虽然令人高兴,但远远不能称得上是“卓越”。真正让人赞叹的是它们带来的巨额股价收益。截至2022年底,我们持有的可口可乐市值为250亿美元,而持有的美国运通的市值为220 亿美元。现在它们每只股票市值约占伯克希尔的5%,与很久以前的权重类似。

假设,我在1990年代犯了一个资金规模类似的投资错误,它在2022年股价打平并维持着13 亿美元的价值(就像是持有高等级30年期债券一样)。这项令人失望的投资现在会仅占伯克希尔净资产的0.3%,并且只会为我们带来大约8000万美元的年收入。

给投资者的教训:野草只会凋零,花朵才能盛开。随着时间的推移,只需要少数几个正确决策,就能创造奇迹。尽早起步、活到90多岁,你会更容易取得成功。

过去一年的简述

伯克希尔在2022年表现不错。公司的“营业利润”(公用会计准则GAAP计算盈利,但不包含持有股权的资本收益或损失)创下了308亿美元的历史新高。查理和我关注的是这个运营数据,我们希望你也这样做。GAAP数据未经我们调整,每个报告期都会剧烈波动。它在 2022 年上蹿下跳是很正常的。

按季度甚至按年度查看的GAAP收入100%具有误导性。可以肯定的是,在过去的几十年里,资本收益对伯克希尔来说非常重要,我们预计它们在未来几十年也会产生积极的影响。但媒体经常无脑地把每季度的波动列为头条新闻,完全误导了投资者。

去年,伯克希尔第二个比较积极的动作是:收购了由乔·布兰登(Joe Brandon)担任首席执行官的财产意外保险公司——阿勒格尼公司。我曾与乔共事过,他非常了解伯克希尔和保险。阿勒格尼为我们带来了特殊的价值,因为伯克希尔无与伦比的财务实力,使其保险子公司能够长期采用有效的投资策略,而这一策略几乎是其他所有竞争对手无法实现的。

2022年在阿勒格尼的协助下,我们的保险浮存金从1470亿美元增加到1640亿美元。通过严格的承销核保,这些资金很有可能实现零成本。

自1967年收购第一家财产意外保险公司以来,伯克希尔通过收购、运营和创新将浮存金增加了8000倍。虽然在财务报表中没有体现,但这一浮动金对伯克希尔来说是一笔重要非凡的资产。新股东可以通过阅读我们每年更新的A-2表格,来了解浮存金的价值。

******************

2022年,伯克希尔通过股票回购每股内在价值实现非常小幅的增长,苹果和美国运通有类似举措。这两家公司都是我们重要的投资对象。在伯克希尔,我们通过回购1.2%的公司股份,直接增加了你持有我们公司的权益。苹果和美国运通的回购增加了伯克希尔的所有权,但我们没有付出任何成本。

其中的数学原理并不复杂:当股票数量减少时,你所持有的所有权就会增加。如果回购以“价值增长”的价格(通过回购股份即可以使得每股内在价值实现增长)实施,那么哪怕是一点点回购都会起到效果。同样可以肯定的是,当一家公司在回购上支付溢价时,继续持有股票的股东就会亏损。在这种情况下,收益只会流向出售股票的那部分股东,以及那些服务热情、收费昂贵、推荐他人做出愚蠢买入决策的投行人士。

需要强调的是,“价值增长”的回购会在所有方面、让所有股东受益。想象一下,一家本地汽车经销商有三位完全知情的股东,其中的一位负责管理公司。接着,当其中一个被动股东希望以对其他两位现有股东有吸引力的价格,将其所有权回售给公司。交易完成后,这笔交易损害到任何人的利益了吗?管理者会比继续持有的被动股东更受益吗?公共利益受损了吗?

如果有人告诉你所有回购都对股东或国家有害,或对首席执行官尤为有利,这个人要么是经济文盲,要么是一个口若悬河的煽动者(并非相互排斥的两个角色)。

伯克希尔2022年几乎所有业务的细节都在K-33–K-66页中列出来了。查理和我,以及伯克希尔的许多股东,都喜欢仔细研究这一部分列出来的许多事实和数字。但这些并不是非读不可。在伯克希尔,很多百万富翁——当然还有亿万富翁——从未研究过我们的财务数据。他们只知道,查理和我,以及我们的家人和密友,继续将大量的资金投入到伯克希尔。他们相信,我们会像对待自己的钱一样对待他们的钱。

这是我们可以做出的承诺。

******************

最后,一个重要的警告:我们非常关注营业利润数据,但这一数据很容易被经理人操纵。在首席执行官、董事及其顾问看来,这种操纵是老练的体现。记者和分析人士也欣然接受它的存在。毕竟超越“预期”就会被视为管理上的胜利。这太恶心了。

操纵数字不需要天赋:只需要你有强烈的欺骗欲。一位首席执行官曾当着我的面管这叫“大胆而富有想象力的会计”,这已经成为了资本市场的耻辱之一。

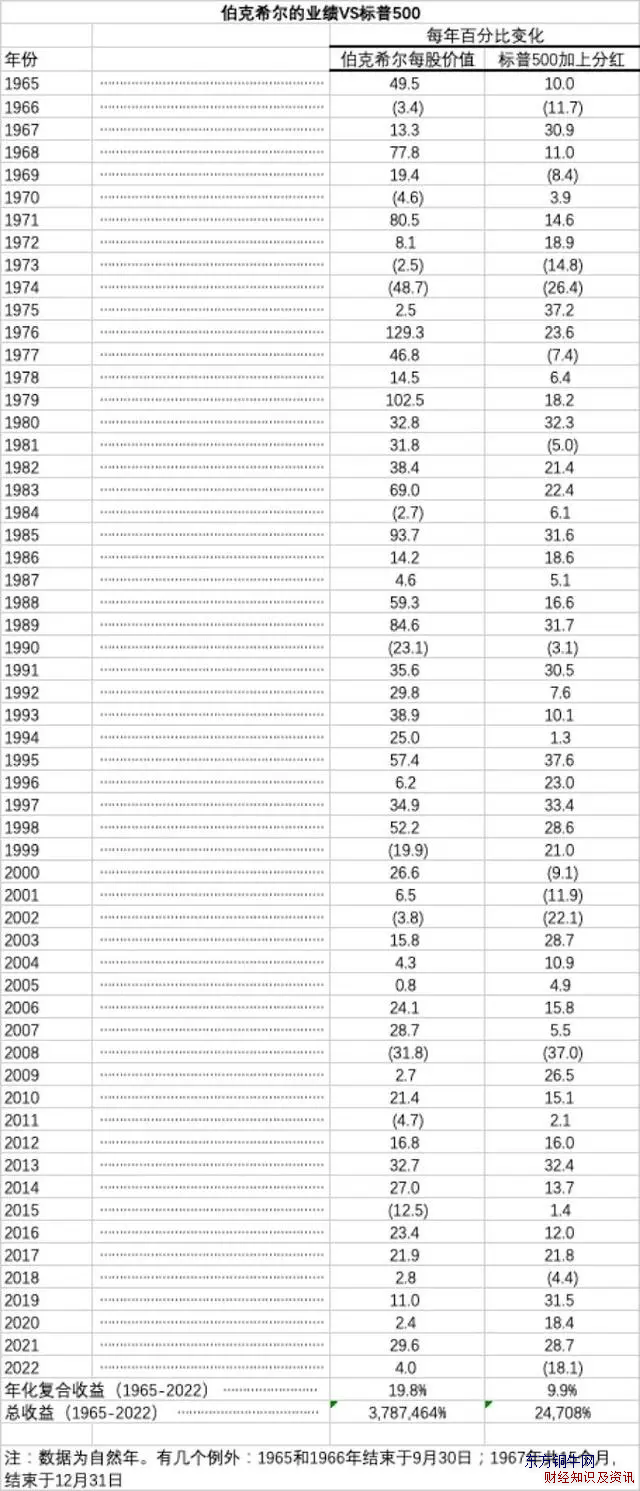

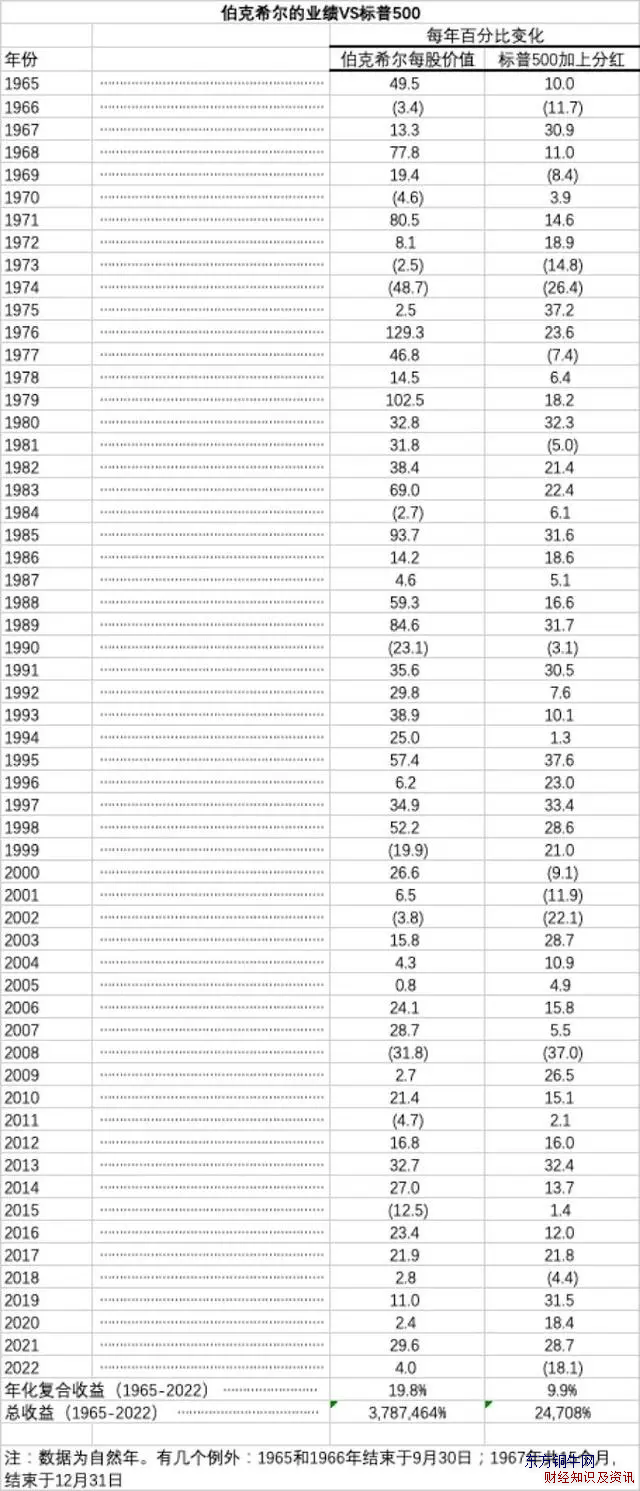

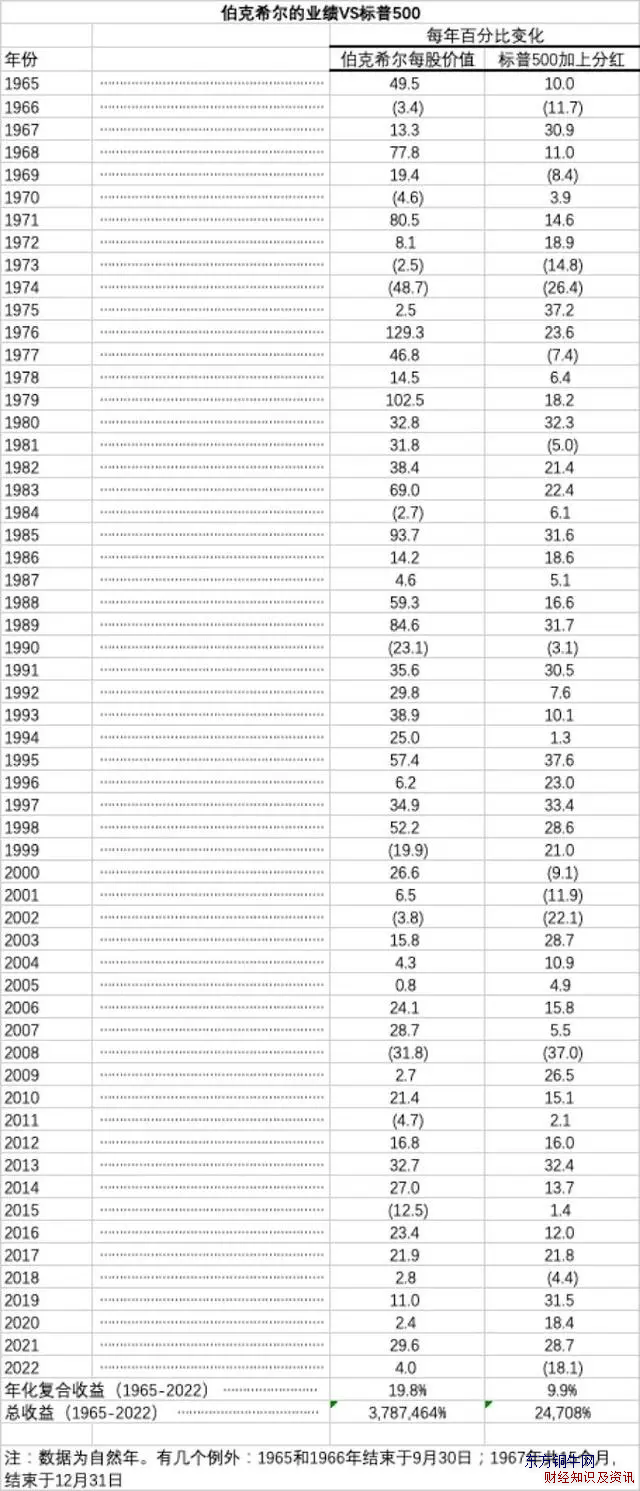

58年——以及一些数字

1965年,伯克希尔还只会一招“三板斧”,它拥有一家历史悠久但又注定失败的新英格兰纺织公司。随着这项业务走向灭亡,伯克希尔需要立即从头来过。回顾过去,我迟迟没有意识到它身上问题的严重性。

此时我们撞了大运:1967年伯克希尔收购了国民保险公司,于是我们将公司资源投向保险和其他非纺织业务。

2023年的旅程是崎岖坎坷的,涉及到股东(通过留存收益)的持续储蓄、复利的力量、避免重大错误,还有最重要的是“美国顺风”【译注:巴菲特在2018年的《致股东信》中首次提出这一概念,意即相信美国经济会长期增长】。如果没有伯克希尔,美国可能依旧会很好,但反之却非亦然。

伯克希尔控股了一系列无与伦比的大型公司,遍及各行各业。让我们先看看每天在纳斯达克、纽交所以及其他相关场所交易的5000家左右的上市公司。坐镇其中的是标普500指数,它是美国大型知名公司的精选组合。

2021年,这500家公司的总收入为1.8万亿美元。我还没有2022年的最终结果,所以使用2021年的数据,这500家公司中只有128家(包括伯克希尔公司)赚了30亿美元或更多,有23家公司是亏损的。

截至2022年底,伯克希尔是其中八家巨头的最大股东:美国运通、美国银行、雪佛龙、可口可乐、惠普、穆迪、西方石油和派拉蒙全球。

除这8家公司外,伯克希尔还持有伯灵顿北圣太菲铁路运输公司(BNSF) 100%的股份,以及伯克希尔哈撒韦能源92%的股份,收益均超过30亿美元(BNSF为59亿美元,BHE为43亿美元)。如果这两家公司是上市公司,它们将取代标普500中的两名现任成员。总体来说,我们这十个控股和非控股巨头,使伯克希尔在未来比任何一家美国公司,都能更广泛地与美国经济保持一致性。(这一计算不考虑养老基金和投资公司等“信托”业务。)此外,伯克希尔的保险业务虽然通过许多单独管理的子公司进行,但其价值与BNSF或BHE相当。

未来,伯克希尔公司将一直持有大量现金和美国国债,以及一系列各式各样的业务。我们会避免不当行为,防止现金流出现任何意外——包括在面临金融恐慌以及前所未有的保险损失时。

我们的首席执行官将永远是首席风险官——这是一项责任重大的任务。未来,他们将自掏腰包,将自己净值的很大一部分投入伯克希尔的股票。而且,我们的股东将通过留存收益继续储蓄并实现繁荣。

伯克希尔,没有止境。

关于联邦税的惊人事实

在截至2021年的这十年中,美国财政部收到了约32.3万亿美元的税收,同时支出了43.9万亿美元。

尽管经济学家、政治家和许多公众对这种巨大失衡所带来的后果持不同意见,但查理和我愿意承认无知,我们坚信对经济和市场的短期预测毫无用处。我们的职责是以一种方式去管理伯克希尔的运营和财务,这种方式将随着时间的推移取得可接受的结果,并在金融恐慌或全球发生严重衰退时,让公司保持无与伦比的持久力。这种方式还给伯克希尔提供了适度的保护,用来抵御失控的通胀,但这些保护远非十全十美。巨大且根深蒂固的财政赤字,确实会造成影响。

通过个人所得税(48%)、社会保障和相关收入(34.5%)、企业所得税支付(8.5%)以及各种较小的征税,财政部总共获得了32万亿美元的收入。在这十年中,伯克希尔缴纳了320亿美元的企业所得税,差不多是财政部所有收入的千分之一。

你可能会被吓到——这意味着,如果美国还有大概1000名纳税人能像伯克希尔哈撒韦这样缴税,那么其他企业以及美国1.31 亿家庭,都不需要向联邦政府缴纳任何税款,一毛钱都不用出。

******************

百万、十亿、万亿——我们都知道这些词,但几乎无法理解其所涉及的金额。让我们用物理尺寸来表示这些数字:

• 如果你将100 万美元兑换成新印制的 100 美元钞票,它们能从地上堆到你的胸口。

• 用10亿美元做同样的事——这太令人兴奋了!它们能朝着天空堆个3/4英里。

• 最后,想象一下把320亿美元堆在一起。320亿美元是伯克希尔2012-2021年的联邦所得税支付总额。这一叠钱的高度能超过 21 英里,大约是商用飞机通常巡航高度的3倍。

谈到联邦税,拥有伯克希尔的人可以明确地说,“我坐在办公室就已经付了”。

******************

在伯克希尔,我们希望并期望在未来十年内支付更多的税款。这是我们欠这个国家的:美国的活力对伯克希尔取得的任何成功都做出了巨大贡献,伯克希尔会一直需要美国的活力。我们指望着美国顺风,虽然这风会不时平静下来,但它的推动力总是回来。

我已经投资了80年——超过美国历史的三分之一。尽管我们的公民倾向于、甚至热衷于自我批评和自我怀疑,但我不认为长期做空美国是有意义的,我也不太认为这封信的读者在将来会看到不同的结果。

没有什么胜过一个伟大的合作伙伴

查理和我的想法很相似。但那些需要我一页纸来解释的内容,他用一句话就能总结。此外,他的推理更清晰,表述更巧妙,有时也很直接。

以下是他的一些想法,其中许多来自最近的播客:

• 世界上到处都是愚蠢的赌徒,他们的表现比不上耐心的投资者。

• 如果你不客观理性地看待世界,那就像通过扭曲的镜头来判断事物。

• 我只想知道我会死在哪,我就永远不会去那里了。还有一个相关的想法:尽早写下你想要的讣告【译注:意思是尽早确定自己想成为什么样的人】——然后照此行动。

• 如果你不在乎自己是否理性,你就不会努力变得理性。行事不理性,就会搞得一团糟。

• 耐心是可以学来的。注意力持续时间长、能够长时间专注于一件事,是一个巨大的优势。

• 你可以从已故之人身上学到很多东西,向你钦佩和厌恶的已故之人学习。

• 如果你能游到适合航海的船上,就不要乘坐正在下沉的船逃跑。

• 伟大的公司在你离开后照常运转;平庸的公司做不到。

• 沃伦和我不关注市场泡沫。我们寻找好的长期投资,并顽固地长期持有它们。

• 本杰明·格雷厄姆说,“股市短期是投票机,长期是称重机。” 只要你不断地制造更有价值的东西,聪明的人就会注意到并开始买入。

• 投资时没有100%确定的事情。因此,使用杠杆非常危险。再大的数字,乘以零都永远等于零。别觉得自己能富两次。

• 想要变得富有,你不需要拥有很多东西。

• 如果你想成为一个伟大的投资者,得不断学习。当世界变了时,你也得变。

• 沃伦和我几十年来一直痛恨铁路股,但世界发生了变化,美国终于拥有了四条对美国经济至关重要的大型铁路。我们迟迟没有意识到这一变化,但迟到总比不到好。

• 最后,我要补充查理的两句话——过去几十年来,他经常在决策时说这两句话:“沃伦,多想想。你很聪明,而我是对的。”

事情就是这样。我每次与查理通电话都能学到一些东西。而且,在他让我思考的同时,也让我发笑。

******************

我会在查理的列表上添加一条我自己的规则:找一个非常聪明的高级合作伙伴——最好比你年长一点——然后非常仔细地听他说的话。

奥马哈的家庭聚会

查理和我真是不知羞耻——去年,在我们疫情三年以来的第一次线下股东聚会上,我们一如既往地打起了大家的主意。

从开市钟声开始,我们就直奔你们的钱包。很快,我们的喜诗糖果售货亭就卖了11吨营养丰富的花生脆饼和巧克力。我们曾向大家自吹自擂,说自己能长寿。毕竟,查理和我能活到99岁和92岁,不就是因为经常吃喜诗糖果吗?

我知道你们迫不及待地想知道去年忙碌的细节。

周五,大门从中午一直开到下午5点,我们的糖果柜台共卖出2690份。周六,在早上7点到下午4点30分之间,喜诗又登记了3931笔交易,尽管在9个半小时的营业时间中,有6个半小时的客流很有限,因为当时是我们的影片和问答环节。

算算看:喜诗在其主要营业时间内,每分钟约有10笔销售(两天内销售额达400309美元),它们的销售地点是固定的,产品在过去101年里没有发生过本质变化。在福特T型车时代对喜诗管用的方法,在现在也管用。

******************

查理、我和整个伯克希尔团队期待5月5日至6日在奥马哈见到你。我们会玩得很开心,当然你也会。

2023年2月25日

沃伦·E·巴菲特

董事会主席

——2022年致股东信至此结束——

本文由网站整理编辑,转载2022年巴菲特致股东的信请注明文章地址链接

|巴菲特致股东信

频道

|巴菲特致股东信

频道