详说定投,从入门到精通

定投

|定投这种理财方式已经为很多人熟知了

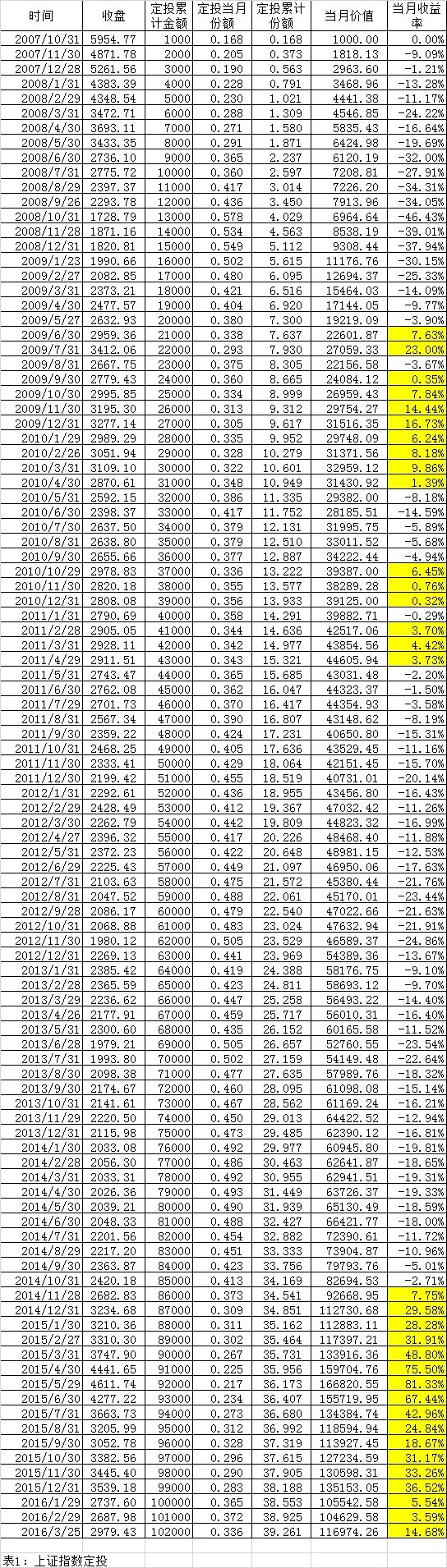

从上面的例子中我们可以得到结论

有人还想把这个定投的收益率做的更高一些

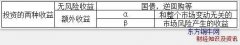

但价值平均法不是没缺陷的

下次再介绍一个用10个券商类分级基金轮动定投的模型

详说定投,从入门到精通(2)

从上一篇文章中我们知道

成本平均法

我们再来看看标准的价值平均法

我们把标准价值平均法的模型做个改造

但对应刚刚踏上工作岗位的职场人士来说

而对应有一定时间操作又有一定资金积累的人士来说

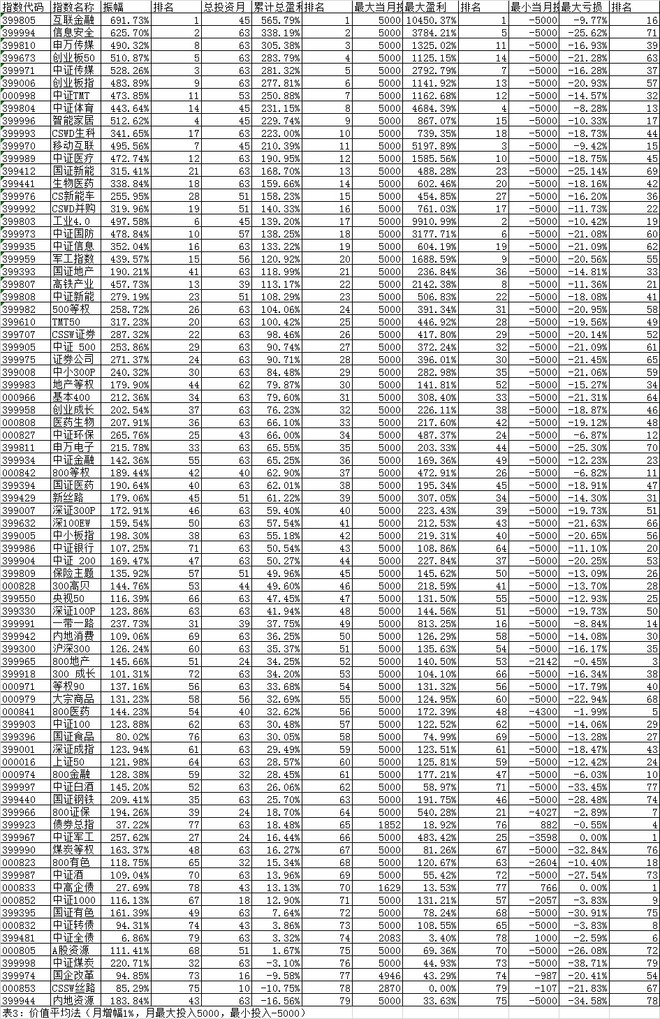

这次讲的都是指数

详说定投,从入门到精通(3)

直到上一篇说的还全是指数

场外基金就只有一种交易方式

场内交易的方式比较多

第一种申购赎回

第二种只针对ETF基金的

第三种方式是场内交易

你看到有一类ETF联接基金

根据以上的分析

第一招曰

第二招曰

第三招曰

有人质疑中国股市说万一像日本那样20年不起来