新三版新交易制度成效显著 增设摘牌回购通道引争议

admin

新三版新交易制度成效显著 增设摘牌回购通道引争议

新三板新交易制度自年初上线以来,在减少误操作、提升股价公允性等方面成效显著,市场上1分钱股、乌龙指股销声匿迹,中介股、老千股等市值管理股股价大多回归真实水平。

不过,也有多位业内人士表示,不连续的集合竞价交易方式在流动性困境一直未得到改善的新三板上也存在一些不足。

五大成效符合预期

新交易制度取消盘中协议转让,采用的是盘中以做市和集合竞价为主、盘后协议转让的方式。其中,基础层企业只在每天收盘时进行一次集合竞价,创新层企业则可在交易时间内每小时进行一次撮合交易。

南山投资创始合伙人周运南告诉证券时报记者,新交易制度改革落地近4个月,有五个方面的积极影响:一是集合竞价推出后,新三板二级市场交易逐渐回归“公开、公平、公正”的三公本源;二是盘中采取集合竞价和做市转让的方式,促进了二级市场价格回归公允性;三是尾盘15分钟均价作为收盘价的新规,使市场股价操纵成本更高更难;四是原协议转让中的中介股、老千股等市值维持股的价格迅速回归真实水平,保护了更多对交易不熟悉的投资者;五是盘后协议转让的推出,有效解决了做市交易中无法进行大宗交易的致命弱点,减少原协议转让中“手拉手”交易产生的乌龙。

这五大方面的影响,在新交易制度推出之时已有多位市场人士陆续作出判断,并在推出后100多天的时间里得到市场的检验。联讯证券新三板负责人彭海也认为,集合竞价制度在提高市场交易效率、防止控制市场价格行为、提高市场公开公平性等方面已达到预期效果。

市场事实证明,近4个月来,盘后协议转让挑起了大梁,日均成交额占市场总成交的比例超过六成,解决了做市股对大宗交易的需求问题。另外,竞价股的股价一般在有交易的第一个转让日出现巨大波动,此后会迅速回归正常水平,比如此前疑似通过协议转让推高股价的鹏海制药,在集合竞价推出后的第一天,股价暴跌九成,回归至股价暴涨之前的水平,之后,在年报发布前几天股价出现过上涨,其余时间股价基本维持在5、6元附近。类似的典型股票还有“红树林股”大华新材、“过山车股”ST都市,以及多只近期复牌的长期停牌股等等。

周运南告诉记者,集合竞价能“降住”众多股价异常股,根本原因在于,相比之前可以进行指定交易的协议转让,集合竞价以非指定交易的模式,推高了市场操纵股价的成本。不过,道高一尺魔高一丈,他也表示,新交易制度推出后,市场上也可能存在手拉手交易的情况,“这取决于两种前提,一种是该股外部流通盘极少或可控,另一种是交易双方对交易技巧极为熟悉,通过偷袭达到操纵股价的目的。”

两大不足待解

当然,新交易制度也存在一些不足,并在这几个月的实践中逐渐暴露。周运南总结道,创新层股票全天集合竞价交易5次,基础层只有一次,在交易连续性上明显存在不足,这是其一。其二,在流动性困境面前,这种集合竞价在一定程度上影响到了市场交易的活跃度、投资者的交易欲望以及成交的可能性。

其实,这两大不足存在一定的因果关系,根本原因在于集合竞价制度的“不连续性”。不连续集合竞价制度,会加重新三板流动性困局?市场数据也反映这一点:新三板日均股票成交量,在新制度开始实施之前曾出现过峰值,正式实施之后明显下降,尽管3月下旬以来,包括九鼎集团等多只长期停牌股陆续复牌,但市场总成交量还是不如峰值之前。当然,这是众多因素影响的结果,比如摘牌企业数量激增、市场持续下行等等,也可能部分是来自新交易制度的影响。

一位有3年新三板股票交易经验的黄姓个人投资者也对记者表示,新交易制度下的股票价格相比之前更真实,但一定程度上牺牲了流动性,建议改成连续竞价交易。不过,他强调,“在没有更多投资者参与的情况下,什么样的交易制度都没办法改变现状,改进的途径有很多,比如从创新层开始放开私募做市、降投资者门槛、放开发行人数、明确税收等等”。

东北证券研究总监付立春则认为,新交易制度和市场流动性之间并没有直接或必然的联系,“现在市场上没有增量资金和新类型投资者进来,反倒是有些到期的基金需要退出,不过现在退出可能很难,一部分原因是不能连续交易了,有点入不敷出的感觉。”

付立春表示,新三板现在制度升级面临着比较大的挑战和障碍,其中一个原因是,新三板战略定位不清晰,导致其升级过程比较缓慢,整体低于市场预期,这是由市场政策发展的不连续性导致的,最终导致了不少企业和投资者、中介等参与者面临较大的压力,整体参与热情在降低,参与资金没有增加,参与度又不够,形成了不好的循环,并且这种循环还在持续,各方面因素叠加,导致了市场整体下行。

是否增设摘牌回购通道?

新交易制度中,为采取做市转让的股票增设了盘后协议转让通道,这是为了满足做市商退出、基金减持、股东间进行大额股份转让等大宗交易需求。可以说,新三板这个新兴市场在“摸着石头过河”的路上,存在不少因市场矛盾或需求倒逼着制度改革的情况。

今年以来,新三板摘牌企业数量激增,市场预计今年摘牌数量或将超一千家。而拟摘牌企业面临的最大问题,就是异议股东的股份回购诉求。上述黄姓投资者对记者表示,他现在最担心的是,摘牌潮下中小股东的利益无法得到保证,一方面是挂牌公司的摘牌决定权在大股东身上,另一方面是大股东的股份回购承诺没有在摘牌前履行,没有保障。他认为“应该先回购后摘牌”。

拟摘牌公司的大股东进行股份回购,这在以前,协议股股东可以通过盘中协议转让的方式进行指定成交,但在新交易制度下没办法完成,除非是异议股东持有公司的流通股足够多,满足大宗交易的标准而进行盘后协议转让。因此,上述黄姓个人投资者建议新三板增设拟摘牌公司大股东的回购通道,要求公司在摘牌前完成股份回购。

无独有偶,一位姓陈的个人投资者也曾向记者表达了同样的想法。那么,到底这种提议的合理性及可行性如何?周运南及彭海、付立春均持否定观点。

同样是个人投资者,周运南认为没必要专门增设摘牌回购通道,理由是交易制度面向的是大众而非个体,“作为二级市场投资者个体,我也希望有这种通道,但新三板中还有更多的市场主体。”但他认为这是一个复杂的工程,需要考虑到市场主体的方方面面,可行性不高:一方面,异议股东所持有的拟摘牌公司股份里面,可能存在限售股,这部分股份没办法通过二级市场交易完成;另一方面,股转公司规定大股东(持股超过5%)增减持公司股票必须进行披露,所以拟摘牌公司一般不会同意;还有一点,大部分拟摘牌公司都处于停牌状态,大股东要通过二级市场进行回购就必须先复牌,这时无法保证其他投资者不会趁机进行交易。

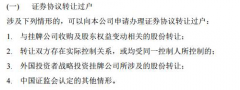

付立春认为单独开辟通道的必要性并不大,因为回购条款是异议股东和大股东之间的协议,回购是类似老股转让的行为,跟公开的转让发售概念不太一样,另外,不同的异议股东跟拟摘牌公司大股东签署的协议不一样,很难统一在市场上进行交易,再者,如果真要在市场上个进行回购,那么盘后协议转让的部分功能也能基本满足需求。彭海也认为没必要,理由是,如果双方谈好了回购条款,可以直接过户交易,不需要在二级市场上进行交易。

虽有多位业内人士表示无需特意增设通道,但作为个人投资者,其担心也不无道理。4月底,就曾有投资者对记者表示,“已摘牌的湘村股份一直说要找人接异议股东的股份,但到现在还没有下文。”据了解,这位投资者没有和湘村股份签协议,只是按照公司的要求提供回购申请,公司当时也没有承诺何时进行回购,只是计划春节前进行。“我们群里还有人给股转公司打电话了”。如此看来,着急的不止他一人。

周运南则对记者表示,“只要公司董事会公告拟摘牌,我都会尽量在可交易期间退出。”这或许不失为一种保护自己权益的方法。

本文由东方铜牛网爱金融小编整理编辑,转载请注明文章地址链接。