不要依据经济指标来决策股票买卖时机

admin

|成功的投资者应该清楚一个正常的商业周期何时开始,会经历怎样的阶段,尤其对近期的商业周期要更为关注。毕竟我们不能确保预见过去持续了三四年的周期,将来是否还会持续这么长的时间。

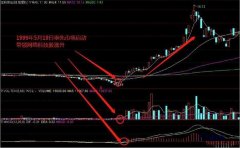

熊市和牛市都不会轻易终结。市场总会经历几次艰难的拉锯调整,反复捉弄或淘汰那些身在其中的投机商们,直到当所有有能力继续坚持的人都被迫退出市场,没有人再在意现在的这个市场趋势为止。然而,此时大盘却最终反转,变成新的趋势。可见,大多数情况都是大众心理在起作用。

熊市常常在大势还在持续走低之时就已经终止了,原因在于股价是对未来几个月里将要发生的政治、经济和世界范围内的大事件的预期,或者说是“折现”。在我们政府的一系列经济指标中,股市指标不同步也不滞后,而是有前瞻性的经济指标。股票市场有能将一切大事件和基本条件转化成经济效应的杰出洞察力,它会影响正在发生的和对国家意义重大的事物。市场不是由华尔街所控制的,而是由全国数以百万计的投资者和大型投资机构所决定的,并且市场行为总是对于预期利好或是利空的一致认同—比如我们的政府正在做什么、将要做什么、效果会怎样等。

同样,牛市也通常是在萧条期开始之前就转升为跌。正因为如此,我们建议不要依据经济指标来决策股票的买卖时机。然而,还是有许多投资公司在做这件事情。

许多经济学家的预测也并不如想象的那么靠谱,即使是总统也不得不付出沉重的代价来学习这一课。例如1983年年初,经济正在复苏的头几个月,里根总统的经济顾问班子就盲目担心资本部门不会很强势,这是显示专家意见并不及我们想象中那么可靠的第一个例子。如果分析过历史趋势,他们就应该知道在复苏初期资本品的需求从来都不会很大。美国1983年第一季度的经济尤其如此,当时工厂的产能利用率都不高。

只要参考之前的市场周期,就可以把握工业企业在不同时期的发展顺序。如此研究可以发现,生产诸如铁路设备、机械或其他资本品的行业在商业周期或是股市周期中,变动往往滞后于平均水平。这一知识会帮助你认清市场周期所处的位置,当这些行业开始启动时,你就应该考虑见好就收了。2000年年初,为互联网提供物资和基础技术的电脑公司和通信设备供应商,就一起成为周期最后阶段才启动的行业。

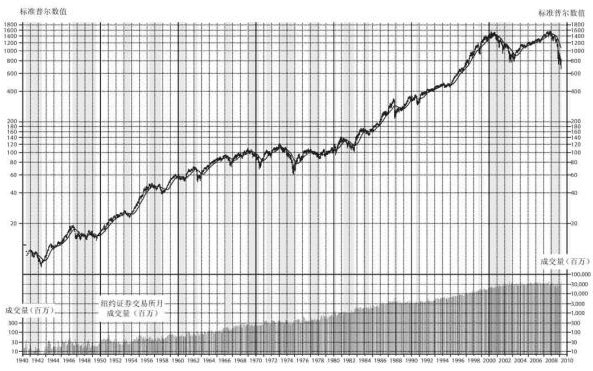

如果想要更多地了解市场周期和美国经济发展的长期历史关系,可以致信给有价证券研究公司(波士顿401区,Wareham大街27号,MA02481),并索要一份该公司的长期挂图。2008年,每日股价图公司绘制了一份展示1900~2008年主要股票市场和经济事件相关联系的长期挂图。

有些股票市场平均指数图,还包括一年中的主要新闻事件。如果你要持续研究的话,这一点尤其重要。这样,你就同时拥有了股票平均指数历史数据和影响它们趋势的历史事件,这将有助于你对诸如新总统上任、关于战争的谣言、工资和物价的控制、贴现率变化和民众恐慌等事件带来的股市反应。下面这张标准普尔500指数线图(见图9-1),展示了过去几个伴随着熊市的周期的情况。

图 9-119 41~2009年的标准普尔指数