股票与债券包括收益率在内的多种相关性

admin

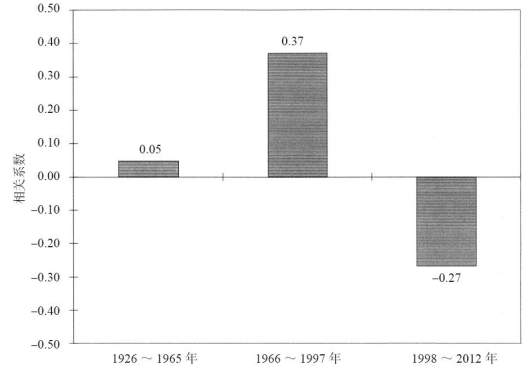

|对10年期国债收益率与股票收益率(以标准普尔500指数代表)之间的相关系数的变化进行了考察。图6-3显示的是股票与债券实际收益率之间的相关系数在1926~2012年三个阶段的表现。1926~1965年,相关系数稍大于零,这意味着债券可以很好地分散股票的风险。债券在这一阶段的分散效果较好,原因在于这一阶段包含了大萧条时期,其特征是经济活动与物价同时走低,这种情况不利于股票,对美国政府债券却是好事。

图6-3 债券与股票的实际收益率在各个不同的历史时期内的相关系数

然而,在纸币本位制度下,经济不景气更可能与通货膨胀而不是通货紧缩相关。20世纪60年代中期到90年代中期的情况便是如此,政府试图通过扩张性的货币政策来挽回经济的颓势,而这往往会导致通货膨胀。在这些情况下,股票与债券的价格通常会发生联动,这也减少了政府债券的分散风险的效果。

但是,在最近的10年中,这种正相关性再次发生变化。自1998年以来,股票价格与政府债券的价格再次呈现出负的相关性。此次变化的原因有二。在这一时期的初期阶段,世界市场受到亚洲金融危机、日本的通货紧缩及随后的“9·11”恐怖事件的严重影响。2008年金融危机又激起人们对20世纪30年代大萧条的恐慌,在大萧条时期,经济严重萎缩,政府债券成为唯一升值的资产。这些事件都让美国长期国债市场再次成为那些担心经济崩溃,股市崩盘的投资者的避风港。然而,从长期来看,长期国债分散风险的效果并不好,在通货膨胀的幽灵重现时尤其如此。如果通货膨胀的程度再次加剧,长期国债因作为通货紧缩对冲工具而享受到的溢价将再度消失,这会给债券投资者雪上加霜。