股指期货的风险来源分析

admin

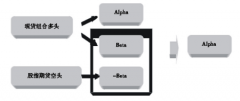

|关于股指期货的风险,可从多个角度进行分类。比如,从风险是否可控的角度划分,股指期货的风险可分为不可控风险和可控风险;从风险产生的不同层次看,可以分为宏观的国家风险、中观的交易所风险、微观的期货公司风险和投资者风险;从风险产生主体的角度看,可分为交易所风险、经纪公司风险、投资者风险与政府风险;从投资者的角度看,又可分为市场风险、信用风险、流动性风险、操作风险与法律风险;从风险可否分散的角度看,可分为系统性风险和非系统性风险;从股指期货的交易环节来划分,可分为代理风险、流动性风险、强制平仓风险等。本书在综合考虑各种分类方法的基础上,根据风险的重要性等因素,从监管和管理的角度出发重点考察股指期货的市场风险、信用风险、流动性风险、市场操纵风险和操作风险。

(一)股指期货的主要风险来源

1.市场风险

市场风险又称价格风险,它通常是由于基础资产价格的变化而导致股指期货合约的价格发生逆向变动而产生的风险。市场风险是股指期货交易中最常见、最主要的风险之一。在同一股指期货市场上,套期保值者和投机者承受的市场风险是不同的。套期保值者的目的旨在通过期货价值变动来补偿现货市场上资产价值的变动,从而达到保值的目的。而投机者进行股指期货交易的目的主要是在承担风险的前提下追逐高额利润。由于股指期货有着高杠杆的特性,所以可能存在的市场风险相当高。例如在1987年10月19日的华尔街股灾中,道·琼斯股价指数当天下跌了508点,由2246.74点狂跌到1738.74点,跌幅高达22.6%,市值损失了5030亿美元。在CME的S&P500指数期货市场上,抛压更为严重,12月份合约暴跌80.75点,以201.5点收盘,跌幅达28.60%,高于股票现货市场的跌幅。同日,香港恒生指数期货单日下跌了44%,创历史最大跌幅记录。同时,由于股指期货是一种高杠杆交易,当市场行情出现不利变化时,合约价格的一个微小变动就可能给投资者带来更大的损失。在合约价格波动特别剧烈时,还会导致投资者被强制平仓,甚至出现爆仓的情形。因此,股指期货的市场风险比股票市场大得多,是期货交易者最为关注的风险来源。

2.信用风险

信用风险又称违约风险,指交易一方不依照约定条款履约而使另一方发生损失的可能性。这是由于期货市场特有的保证金制度而出现的一种风险。一般情况下,由于股指期货交易由期货交易所担保履约,因而发生信用风险的概率很小。期货交易所一般设有专门的结算公司(或结算部门)来充当所有投资者的交易对手。结算公司根据各国国情不同,有附属于交易所的模式,也有相对独立的控股型结算模式和完全独立的结算模式。交易所本身有一套独特的交易制度体系,如保证金制度、涨跌停板制度、市价计值等措施可以降低整个市场的信用风险。但如果风险非常集中,也会危及到整个市场体系的安全。尽管在股指期货交易中,信用风险的发生概率很低,但也应引起重视,如果交易所对风险控制不力,或在场外进行交易,交易者将面临严重的信用风险。中金所在沪深300股指期货的结算制度方面借鉴了国际期货市场普遍采用的结算会员制度,这种制度虽然对于防范信用风险有很好的保障,但我们也不能掉以轻心,尤其是在股指期货发展的初期。

3.流动性风险

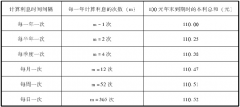

流动性风险是指投资者无法及时以合理的价格买入或卖出股指期货合约,达到其顺利完成开仓或平仓的目的而产生损失的可能性。例如,投资者买入做多时,如市场交投不活跃,以当前的市价不能买入预定数量的合约,此时,如果要全数成交,就必须提高买价,这样无形中就抬高了投资成本,对市场价格的冲击也比较大。再如,当投资者持有多单且市场可能下跌想尽快平仓了结时,由于市场流动性不足无法确保所有持仓在当前价位被全部平仓,其结果就是只能报以更低的价格平仓,有时候甚至无法平仓(比如价格达到跌幅限制),只能眼睁睁看着市场下跌而遭受巨大的损失。以上两种情形都是流动性风险的体现。实质上,前述的流动性风险其实是一种市场流动性不足而带来的风险,主要表现特征是市场深度和广度不够,或者市场价格剧烈波动致使投资者无法在一定价位上对特定头寸轧平或对冲而引起的。对于投资者而言,最担心的不是市场过度繁荣,而是流动性不足带来的平仓或开仓困难。还有一种情形的流动性风险称之为资金流动性风险,是指投资者因保证金账户中的流动资金不足而且无法及时追加保证金被强制平仓,或者造成合约到期(结算)时无法履行支付义务的风险。

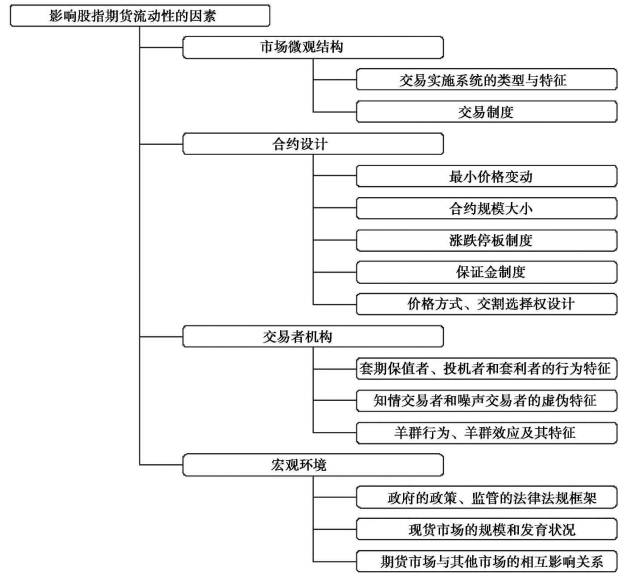

股指期货交易的流动性风险与其他风险有密切的关联,它更多的是伴随着市场风险、信用风险等的发生而发生的。流动性风险管理不当可能引发金融恐慌进而导致整个市场的流动性缺失。影响股指期货流动性风险的因素很多,包括方方面面,具体参见图3-1。

图3-1 影响股指期货流动性风险的因素

4.市场操纵风险

从理论上讲,成熟的股指期货市场是一个高效、公平、公开的市场,没有垄断,相应的在期货市场中形成的价格具有预期性、公开性、连续性和权威性的特点,因而要使之受到操纵是非常困难的。但是,我们也应该看到,在不成熟的期货市场,特别是在新兴的股指期货市场中,大机构或国际游资利用资金等方面的优势对期货价格进行人为操纵的可能性是存在的。如在2006年5月21、22日这两天,韩国股指期货市场、股票市场和股指期权市场的剧烈波动就是被境外投资机构操纵的典型案例。在韩国股指期货和股指期权市场被操纵之后的一段时间,其股指期货市场和股票市场都出现了猛烈的下跌,股票市场下跌了20%,海外投资机构仅在股指期权上的获利就达20倍。

5.操作风险

6.法律风险

(二)股指期货的特殊风险

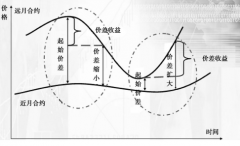

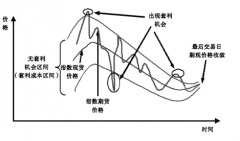

1.基差风险

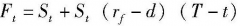

根据股指期货的定价理论,影响股指期货理论价格的因素有三个:现货指数价格、无风险收益率和其他成本。股指期货的理论价格等于现货指数点数乘以每点价格加上持有股指期货至到期日期间内的无风险收益(持有成本),减去持有期间内未能获得的股息收益及其他成本。在多数情况下,无风险收益率要高于现货指数的股息率,因此在股指期货到期之前,股指期货的价格理论上要超过现货股票指数价格,即“理论基差”为负值。但由于股指期货反应了投资者对未来现货走势的预期,所以一旦市场处于悲观情况氛围中,则股指期货价格将随合约月份而递减,低于现货指数,从而使基差为正值。此外,在股票指数趋势反转期间,基差的波动也非常剧烈。套期保值实际上是用基差风险替代了现货市场的价格波动风险,如果投资者在进行套期保值之初与套期保值结束之时的基差没有发生变化,就可能实现完全的套期保值。