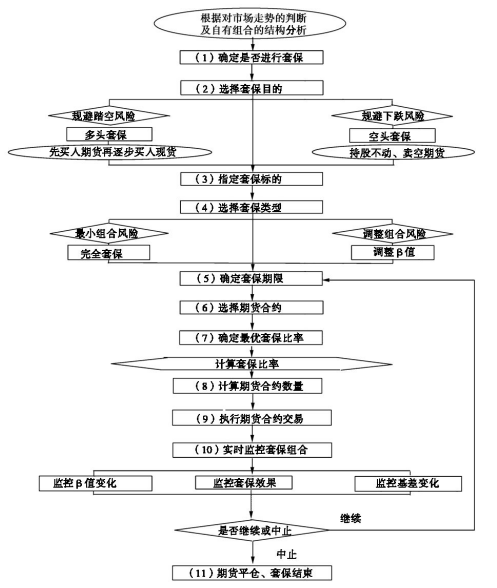

股指期货套期保值流程

admin

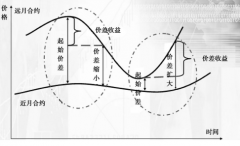

|图8.2是套期保值的具体操作流程。此流程对套期保值在投资组合管理中的应用具有较好的指导作用。

图8.2 股指期货套期保值流程图

(2)选择套保目的。如果投资者预测市场未来将上涨,为规避踏空风险,减少等待成本,同时降低冲击成本,可采取多头套期保值,即先买入期货,然后再逐步买入现货。如果投资者预测市场未来将下跌,为规避或降低系统性风险,可采取空头套期保值,即持股不动,卖空期货。

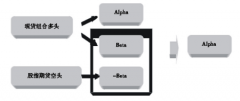

(3)指定套保标的。投资者通过对自有投资组合的结构分析,可选择以整个投资组合或投资组合中的部分同属性子组合为套期保值对象。例如:某基金投资组合中有100只股票,其中80只为股指期货标的指数样本,其余20只为精选的产生超额收益的股票,与股指期货标的指数的相关性较低,如果预测市场未来将下跌,基金经理就可以只对组合中的80只指数样本股进行套期保值,这样,在规避掉系统性风险的同时,由于另20只股票组合与指数的相关性较低,可以产生额外的超额收益。

(4)选择套保类型。如果投资者只是想让投资组合的风险最小化,就可以选择完全套保,即以整个投资组合为套保标的。而如果投资者只是想降低投资组合的风险,即降低而不是完全规避系统性风险,就可以选择部分套保,以投资组合中的某类子组合为套保对象。

(5)确定套保期限。可根据对市场走势的预测期来决定套保期限。例:如果预测市场未来的上涨(下跌)将持续2个月,则套保期限就为2个月。

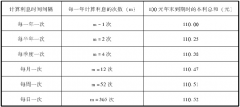

(6)选择期货合约。期货合约的选择取决于套保期限。我们建议,投资者可选择离套保期限终止日最近的期货合约。例如:现在是5月,投资者预测市场未来将上涨并会持续到6月,现有的期货合约有5月、6月、9月和12月四个,投资者就可以选择6月合约来进行套保。

(7)确定最优套保比率。我们已经给出了确定最优套保比率的几种模型。使用何种模型计算出的套保比率是最优值,在不同市场或同一市场的不同时期,可能都会不同。我们建议,投资者可用我们给出的几种模型,分别计算出套保比率(HR)和套保效率(HE),之后可使用三种方法来确定最优套保比率。具体参见前述的:最优套期保值比率的确定。

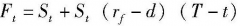

(8)计算需交易的期货合约数量。计算需交易的期货合约数量,采取如下公式:N=P×β/F

如果计算出的期货合约数量带有小数,可以简单地采取四舍五入法。

(9)执行期货合约交易。通过期货交易系统执行所需期货合约的买卖交易。如果投资者选择的是多头套保,则买入相应数量(通过返算优化后的整数数量)的期货合约。反之,则卖出相应数量的期货合约。

(10)实时监控套保组合。在期货合约头寸建立后,我们就需要对整个套保组合的β值、套保效率、股指期货与现货的基差变化进行实时监控,当变化后的某个值(β、基差)超出投资者设定的阀值时,就需要作出是否继续或终止套保的决定。当要继续套保时,则返回到本流程的确定套保期限,重新开始本套保流程;当要终止套保时,则对套保组合中已有的期货合约进行平仓操作。

(11)期货平仓,套保结束。根据市场的变化,选择合适的时机进行期货合约的平仓操作,结束套保。