股指期货在交易手段和交易方法上有哪些独特之处

admin

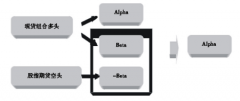

|所谓股票特性,是指股指期货的价格与股票市场的联动性强。股票指数是股指期货的母体,对股指期货价格的变动具有很大影响。与此同时,股指期货是对股票指数未来价格的预期,因而对股票指数具有较强的引导作用,两者相辅相成,因此股指期货承担着股市与期市的桥梁作用。

此外,股指期货毕竟属于期货范畴,它还具有强烈的期货特性,这就使得股指期货在交易手段和交易方法上具有一些股票交易所不具备的独特之处。

(一)杠杆效应(也称以小博大)。“期货能使你一夜暴富”的神话和“期货能令人一夜破产”的传言都是源自于期货交易的杠杆效应。“杠杆效应”使投资者可交易金额被放大数倍的同时,也使投资者承担的风险同步放大了数倍。

[例2-1]

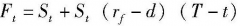

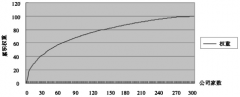

假设股指期货交易的保证金为15%,投资者只需支付合约价值15%的资金就可以进行交易。这样,投资者就可以控制约6.67倍于所投资金额的合约资产。 以沪深300股指期货交易为例。假定某期货合约价格现在为4000点,按照规定每点代表300元,则一手该期货合约的价值为4000点×300元=120万元/手,如果期货公司收取的交易保证金为15%,则所需保证金为120万元×15%=18万元/手。即18万元的保证金可交易价值达120万元的1手股指期货合约,杠杆效应是6.67倍。假如一段时间后,该期货合约价格上涨了10%,达到4400点,不考虑手续费,则该投资者的收益为400点×300×1=12万元。即指数期货价格上涨10%,投资者投资收益率高达66.7%,盈利放大了6.67倍。这种以小博大的高杠杆效应,吸引了众多投机者的加入。但杠杆效应也相应地放大了价格波动风险。假设一段时间后,该期货合约不是上涨,而是下跌了10%,跌至3600点,不考虑手续费,则该投资者将损失-400×300×1=-12万元。价格只下跌了10%,而损失却达到了66.7%,亏损同样放大了6.67倍。

由此可见,投资者必须从正反两方面来充分认识保证金制度这种杠杆效应。在投资过程中切勿重仓或满仓操作,尤其是满仓操作是股指期货投资的大忌。因为如果行情向不利的方向急剧变化,短时间内满仓投资者就可能亏光投资账户中所有的本钱,甚至倒欠期货公司钱。充分认识股指期货的风险性,做好资金管理才是一个理性投资者的所为。

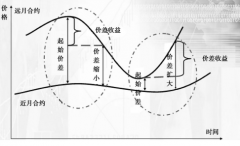

(二)双向操作。股指期货交易的最大特点之一是引入了做空机制。它既可以与做股票一样先买后卖(也叫做多);还可以先卖后买,就是当投资者预期未来价格会下跌时,选择先“卖出”股指期货,开立“空头”的仓位,待价格下跌后再选择“买进”股指期货,将之前卖出的仓位进行对冲平仓,即可获得下跌时价差的收益。这是期货特有的交易手法,称为做空。

目前,我国股市没有做空机制,这就好比一辆汽车,只有前进档,没有倒车档。股指期货的做空机制使得投资者的投资策略从只能等待股票价格上升的单一模式转变为双向投资模式,使资金在行情下跌中也能有所作为而非被动闲置。此外,还有一个往往不被人注意的好处,即可以减小“变现损失”。如果基金要将集中持有的几个股票变现的话,就会因集中抛售而产生接盘压力,损失就会比较大,从而使其实际变现的价值要低于当前的市值。而通过股指期货交易可以快速锁定股票现货市值,以减轻因集中性抛售股票而对股票市场造成的恐慌性影响。

期货市场投资者都可自由选择“做多”或是“做空”,不受任何的限制。

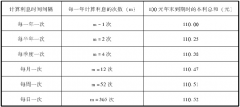

(三)T+0交易。股指期货采取的是T+0交易。理论上,投资者当天可连续交易股指期货而不受时间或次数的限制。这种方式可提高短线交易者的投资回报率,更增加了日内交易无数的机会。更重要的是,T+0交易给了投资者随时终止亏损的机会,把投资风险控制在最小的范围之内。

需强调的一点是,T+0交易制度给予的是交易者能随时买或卖的权利,而不是鼓励你非要当天做几十回买卖交易。作为成功的投资人你不应该为了放大交易而去买卖,没有人逼迫你每天都要疯狂的来回交易去为期货公司打工。

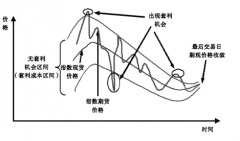

(四)到期交割。股指期货合约都有到期日,不能无限期持有。炒股的人都知道,股票一旦买入后,只要投资者愿意就可以一直持有,正常情况下股票数量是不会减少的。但股指期货设有固定的到期日,到期就要摘牌下市。因此,投资者不能像买卖股票一样,交易后就不管了,必须注意合约到期日,以决定是提前了结仓位,还是将仓位转到后续合约上去,或是等待到期交割。

股指期货实行现金交割。即在合约到期需要交割时,由期货公司依照最后交割价计算出交割金额,通过交易账户的资金划转完成交割,如果赔钱,资金将从投资者的账户中划出;如果赚钱,投资者的账户将收到划入的资金。投资者完全不必一手交钱一手交股票来履行交割义务。

(五)交易成本较低。相对股票交易,股指期货交易的成本是相当低的,同等交易金额大约仅为股票交易成本的1/5左右。