缓慢增长型股票特点 躲避缓慢增长型股票

admin

|缓慢增长型股票

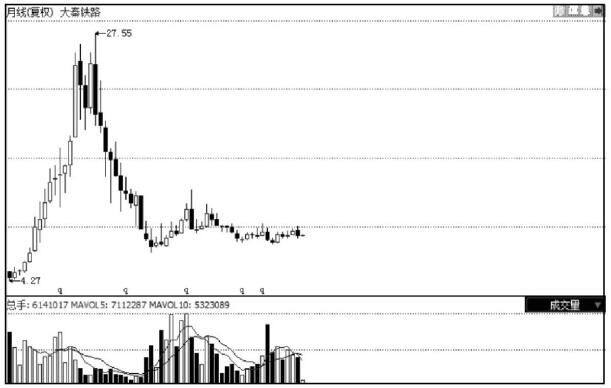

这类企业的营业收入和利润的增长呈现出缓慢增长态势,增长速度较慢,增长空间也有限。典型属于缓慢增长的行业有电力、高速公路、港口、机场、铁路运输、钢铁。这些行业有的属于公用事业,价格受到政府的管制,没有想象空间,有些属于夕阳行业,它的高速增长期已经过去,行业竞争激烈,如钢铁。如图5-10所示,我们可以看到大秦铁路的月K线图从2008年之后,几乎处于长期横盘走势,在2009年初大秦铁路的股价为9元多,经过2年多岁月的消耗,到2011年6月大秦铁路的股价仍旧停留在9元。高速公路、电力等个股的走势也大同小异。这种类型的股票由于业绩增长缓慢,这种平稳的走势也符合它们的性格特征。

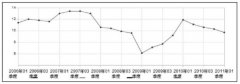

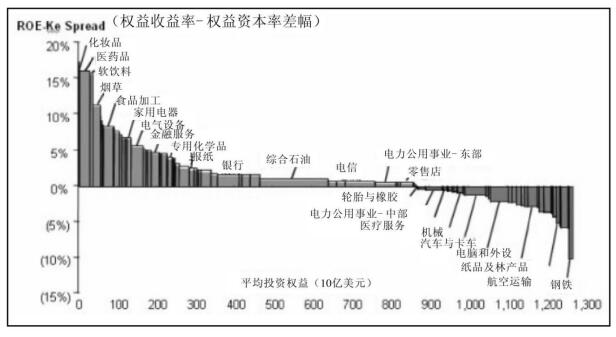

如图5-12所展示的是1978年至1996年美国工业企业平均经济利润价值线,毋庸置疑,选择收益率高的行业,如化妆品、医药、软饮料、食品加工等要比选择收益率低的行业如航空运输、钢铁等要好得多。

如图5-12所展示的是1978年至1996年美国工业企业平均经济利润价值线,毋庸置疑,选择收益率高的行业,如化妆品、医药、软饮料、食品加工等要比选择收益率低的行业如航空运输、钢铁等要好得多。

表5-2统计的是2001年1月1日至2011年6月1日A股市场中涨幅排名靠前的股票,这10年间上证指数从2001年的2077点到2011年6月的2600多点,涨幅不到30%,但是不同的行业、不同的股票却命运迥异,有的涨了几十倍,有点又回到原点。我们从中可以发现涨幅大的股票有明显的行业特征,归纳起来其实就是三大类十来个行业的股票在这十年里独占鳌头,第一类是资源类的股票,有色金属行业在这10年里是最牛的行业,总共有8只股票入围涨幅榜的前50名,煤炭行业有4只股票排名前50位,还有2只有资源的化肥股,如盐湖股份。在涨幅前50位的股票里,资源类的股票有14家,占总数的28%。第二类是中国有优势的制造业行业,其中家电企业有4家,工程机械类有3家,电气设备类有3家,总共10家企业,占总数的20%。制造类行业的股票在国外并不吃香,中国制造业的部分股票在这10年涨幅较大,这和中国经济发展的阶段及中国在国际中的分工有关。今后在制造大国的中国,还会有部分企业会继续成长,在国际上有较强的竞争力,这些企业的股票也是未来看好的。第三类是大消费类的股票,这类股票是很多长线投资者、价值投资者的最爱,在这10年间有15只消费类的股票入围涨幅榜前50名。其中医药行业有8只,酒饮料行业有5只,商业零售行业有2只,占总数的比例为30%。消费类的股票很好地诠释了慢即是快、在长跑中制胜的法则,股神巴菲特的最爱也是大消费类的股票。

对于缓慢增长类型的股票,笔者基本上没有什么实战经验,因为除了在刚刚炒股的头一两年里笔者买过缓慢增长的股票之外,现在对于此类股票全部采取回避的态度,所以具体的实盘的操作经验就说不上。笔者对大家的建议还是回避此类股票,因为缓慢增长型的股票无论是做短线、波段还是长线都不是好的对象,和这类股票打交道是没有太多机会的。

根据笔者的经验,以下行业的股票大家都可以不去关注,也不值得买入,这些行业有:电力行业、高速公路行业、港口行业、机场行业、铁路运输行业、钢铁行业、航空行业、造纸行业。

值得重点关注的行业有:有色金属行业、煤炭行业、房地产行业、汽车行业、券商及保险行业、医药行业、食品饮料行业、软件行业、电子元器件行业等。

我们可以看出,笔者建议回避的行业如高速公路、电力、造纸等行业是属于缓慢增长的防御型的行业,这些行业没有太大的发展空间,行业本身利润率也不高,所以这些行业里面的机会比较少,波动也小。并且回避这些行业类的股票还有一个好处是,现在上市的股票已经2000多只,并且仍旧不断的继续增加,我们根本不看这些行业类的股票可大大减少了我们的选股范围,把有限的精力集中在有成长空间、想象空间的股票上。

需要说明的是,在题材炒作时,某些属于缓慢增长行业的股票因为其具有某个市场认可的概念,这时我们就不把这只股票再看成缓慢增长类型的股票而进行回避,而把它看做题材股来进行投机炒作,这些股票短期的涨幅还是很可观的。比如川投能源属于电力行业,但是在炒作多晶硅新能源的时候,它的股性就不属于电力板块,而是属于新能源题材炒作,而电力行业中没有新能源概念的华能国际就没有必要去关注。当然,这些就不属于基本面分析的范畴了。