什么是市净率PB,市净率的特点及用法

佚名

|很多朋友对估值指标的使用方法存有疑问,大家用错估值的现象也经常出现。这几周我们会仔细聊聊各种估值指标,希望对大家理解估值问题有所帮助。

上周我们聊完了“市盈率”,分别讲了它的定义、特点、用法,点击链接大白话讲炒股(第9期):一文了解估值指标市盈率可以快速回看。今天我们按着这个思路来看看另一个重要的估值指标——市净率。

一、什么是市净率(PB)

在学习市净率之前,我们先看一个概念——“每股净资产”。每股净资产又称股票的账面价值,计算公式是:每股净资产=公司净资产/总股数。例如,老王的公司净资产为20亿,总股数为10亿股,每股净资产就是20亿/10亿,即2。一般来说,每股净资产这个数值越高,公司的实力越强。

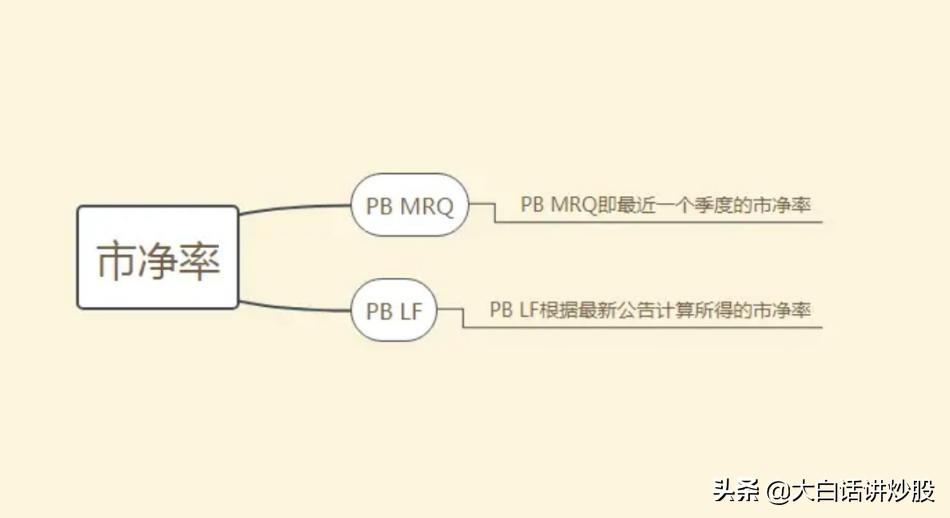

下面我们来看市净率。市净率,也称市账率。市净率=股价/每股净资产(或市净率=总市值/净资产),我们可能会在交易软件上遇到PB(MRQ)、PB(LF)这两种市净率,这二者的差别在于计算时选取的时间不同,君弘APP上显示的市净率是PB(MRQ)。

二、市净率的特点及用法

1、市净率高低的意义。

股价是股市上买卖双方交易的结果,反映出了公司资产的现在价值。每股净资产,是股票的账面价值,可以理解成净资产的购置成本。

市净率大于1时,表示股价高于账面价值,即企业资产的质量较好、有发展潜力,被市场看好。一般说来当市净率达到3时,可以树立较好的公司形象。

市净率小于1时,表示被市场看低,但公司抵抗经营风险的能力会稍强些。买入这类公司相当于在博弈公司的发展,如果公司后续出现了向好的转机,那这就是一笔极具投资价值的投资。

需要注意的是,如果市净率太低,也有可能是企业本身出了严重的问题,导致市净率过低。所以在遇到特别市净率低的公司时,最好结合其他指标一起分析,综合判断。

2、资产越多,市净率变化越稳定。

用市盈率去反映企业高估还是低估,有时不太好辨认。因为市盈率=总市值/净利润,公司的净利润是经常变化的,甚至许多公司的净利润变化幅度很大,这就会导致市盈率的值“上蹿下跳”,不是很稳定。所以,有时很难使用市盈率去延续起来观察公司现在是高估了,还是低估了。

而市净率=总市值/净资产,对于重型资产的公司,净资产的变化幅度往往有限,所以正常来说这类公司的市净率变化是更加平稳的。如果这类公司的市净率数值出现了明显的高低变化,则通常反映出市场出现了高估或低估。

同时,这也反映了另外一点,对于两个规模差距很大的公司,对比市净率可能会存在误导性。比如文中老王的例子,老王的公司净资产是20亿,如果你拿1000多亿净资产的茅台去和他比,那参考意义就有限了。

3、市净率适用于盈利不稳定的行业。

上期我们有讲到,周期类行业在周期的影响下,公司的利润往往并不稳定,周期向好的时候可能很赚钱,但周期走坏的时候,利润无法得到保证。这也使得市盈率无法很好的在有色、煤炭、钢铁、化工、石油等周期性行业上应用。而净资产的变动受周期的影响相对较小,这也使得有色、煤炭、钢铁、化工、石油等周期性行业适用于市净率去估值。

同样,银行要放出贷款,需要计提坏账准备,利润在一定程度上是不确定的,所以银行也适用于通过市净率去估值。

4、市净率不适用于净资产少的创新型公司。 通过刚刚的第二条不难发现,市净率是十分依赖公司净资产的,净资产越重的公司,市净率越稳定。而净资产少的创新型公司,比如互联网类公司,市净率这个指标就对其不太友好了。早年间腾讯融资的时候,小马哥找了一些风投,但有的风投只按照桌、椅、板、凳去给腾讯估算净资产,不认为你小马哥网上做的业务有什么实际价值。所以,一些创新型的公司无法很实际的衡量出净资产情况,有时不太适合使用市净率去估值。

5、盈利能力与每股净资产也需认真看待。

(1)结合盈利情况观察每股净资产变化。市净率计算公式中的每股净资产是企业静态的资产概念,存在着一定的变数。去年盈利会增加每股净资产,但如果今年亏损就会减少每股净资产。 这也提示我们不要忽视公司盈利能力与净资产的关系。如果公司不赚钱,那估值就是纸上谈兵。巴菲特曾经就在这点上吃过亏,他曾利用市净率的方法选到了一家纺织厂。股神当时想的是,我把纺织厂的净资产拿出去倒卖也不会出现较大的亏损,但不曾想纺织厂的设备、零件根本没人要,成了一地鸡毛。所以用市净率选股时,也不可忽视公司的盈利能力。

(2)每股净资产的构成基数不同往往也会造成不同结果。比如,净资产构成中若拥有较大比例的应收账款,一旦计提坏帐准备,其每股净资产就会大幅下降(除了银行外,很多企业也可能出现类似的情况)。再比如,每股净资产中包含有较多的已准备向老股东分配的未分配利润,对于新股东而言,享受到的每股净资产也会较大幅度下降。因此我们要较为细致全面的看待每股净资产和市净率。

最后还是需要提示大家,即便对于适用市净率判断估值的行业来说,市净率也只是一个参考而已。发现估值变化的拐点,抓住未来估值的预期变化,买入预期估值存在低估的公司,这是现在许多机构大佬的投资思路,很值得我们学习。