美国国债支撑弱势美指,黄金多空争夺激烈,杨锦鑫

admin

|周二(9月18日),美国再次对中国征收关税,白宫政策此轮征税政策涉及了逾2000亿美元中国出口至美国的产品。同一时间,中方也给予了相应反制,剑指约600亿美元原产于美国的进口商品。虽然中美贸易摩擦再度升级,但作为避险资产的美元,在这次中美博弈中,并没有出现类似以往的大幅飙涨,而国际现货黄金走势也相对平稳,仅是录得小幅下跌。截至19日纽约汇市尾盘,美元指数收报94.6444,当天上涨0.15%;国际现货黄金收报1198.17美元/盎司,当天下跌0.28%;期金收报1202.9美元/盎司,跌0.27%。

据悉,白宫政府在昨日宣布,计划从本月24日开始对逾2000亿美元中国商品加征10%的关税,同时考虑在2019年1月再次将加征后税率进一步调高。对此,中方政府在进行贸易顺逆差计算后,决定对原产于美国的5207个税目、约600亿美元商品,加征10%或5%的关税,于本月24日12时01分起实施。然而,中美贸易摩擦的升级并没有令美元大涨,因投资者对美元涨势的持续性存在质疑,美元指数的疲态仍未改变。当然,市场未发生避险买盘事件,才是美元和黄金无动于衷的主要原因。

临近美联储FOMC会议,美债并未因中美贸易紧张局势受到影响,依旧在昨日延续此前回暖反弹攻势,终在隔夜美市收盘前登顶3%。美债收益率涨破3%大关,录得近两个月高点,并挽救美元于危难之中,促成美指在94.40附近止跌。尽管当前美元指数仍在维持盘整态势,但美元兑避险日元升至两个月高位,以及美元兑欧元一度跌至三周低位,之后回升至涨约0.15%,就已经说明市场尚存避险需求,美元或有上攻意图。

数据显示,美国10年期公债收益率昨日尾盘升至3.044%,30年期收益率则从周一的3.137%升至3.193%。美债收益率大幅上行,表明下周美联储加息有望,短期内黄金暗藏抛售压力。随着美国国内通胀预期不断上升,9月美联储加息已是板上钉钉,CME美联储加息观察给出的12月加息也已到了75%的高概率。按照各大机构预测,近期美债利率上行相对平缓,后续方向可能向上,但再现飙涨的可能性不大,10年期美债收益率高点或在3.2%左右,因此美债对于黄金市场的冲击有限,顶多只是支撑美元而已,投资者毋须太过担忧。

针对近期黄金走势,BubbaTrading席市场策略师Todd Horwitz撰文指出,只要金价能守住1190美元的水平,后市黄金就会出现大幅上涨。不过,短期内多种因素交织在一起,黄金始终原地踏步,那么说明本周震荡仍会继续。除分析师预测外,同类品种的表现也已经给出答案,近期白银涨幅超出黄金,但现货白银受阻于14.20,显示贵金属在当前复杂形势下震荡持续,不宜光看单边,还需参考区间震荡。

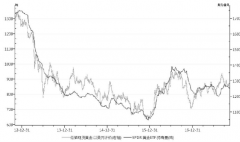

技术面上,现货黄金日线图显示,布林带轨道缩口趋平,寓意金价仍处于盘整阶段,短期需关注K线在布林带中轨附近表现。均线上看,短周期5、10、30日均线交织在1196-1199窄幅区间,均线粘合显示该指标失去指向意义,不能被作为金价涨跌判断依据。附图指标Sto显示,双线下行即将死叉,短期行情偏空;附图指标MACD显示,双线运行至0轴附近时,水平运行,红色能量柱缩小放量,中期行情偏多。综合来看,黄金亚欧盘中难免进入阶段性盘整,当前行情更适合区间操作。鉴于近期黄金上行遇阻于1205美元,下行遇阻于1192,建议投资者在此区间进行高空低多交易。具体策略如下:

1193一线多单进场,止损1189,看向1201附近

1204一线空单进场,止损1208,看向1195附近